HANSAINVEST Hanseatische Investment-Gesellschaft mit beschränkter Haftung

Hamburg

Jahresbericht zum 30. September 2022

Primus Inter Pares Strategie Ertrag

Tätigkeitsbericht Primus Inter Pares Strategie Ertrag vom 01.10.2021 bis 30.09.2022

Anlageziel und Anlagepolitik

Ziel des Fonds ist es, im Rahmen einer aktiven Strategie einen attraktiven Wertzuwachs in EURO zu erwirtschaften.

Zu diesem Zweck wird das Fondsvermögen je nach Einschätzung und Entwicklung der Börsen- und Kapitalmarktsituation schwerpunktmäßig in Aktien, Anleihen und Investmentfonds angelegt.

Der Anteil an Aktien- und Aktienfonds darf dabei 40% nicht überschreiten.

Bei der Auswahl der Schuldverschreibungen und Aktien werden jene Emittenten bevorzugt, die solide Bilanzkennzahlen sowie eine möglichst attraktive (Dividenden-) Rendite aufweisen.

Derivate dürfen nur zu Absicherungszwecken eingesetzt werden.

Die diesem Finanzprodukt zugrundeliegenden Investitionen berücksichtigen nicht die EU-Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten. Der Fonds ist damit gemäß Artikel 6 der Verordnung (EU) 2019/2088 zu qualifizieren.

Portfoliostruktur

Im Berichtszeitraum lag der Aktienanteil zum Beginn des Geschäftsjahres bei ca. 18% und damit unter Berücksichtigung der zusätzlich gehaltenen Aktienfonds eher am oberen Rand. Im Jahresverlauf wurde die Quote sukzessive etwas gesenkt. Damit wurde der sich abzeichnenden Korrektur in der Marktschwäche Rechnung getragen. Der Schwerpunkt bei der Titelauswahl lag dabei auf stark zurückgekommenen, eher substanzstarken, sowie auf weniger hoch kapitalisierten, kleineren Werten mit aussichtsreichem Geschäftsfeld.

In der Markterholung im Frühjahr und Frühsommer 2022 wurde konsequent an der strategischen Ausrichtung festgehalten und die Liquidität sukzessive weiter aufgebaut. Sie beläuft sich zum Stichtag auf ca. 9%.

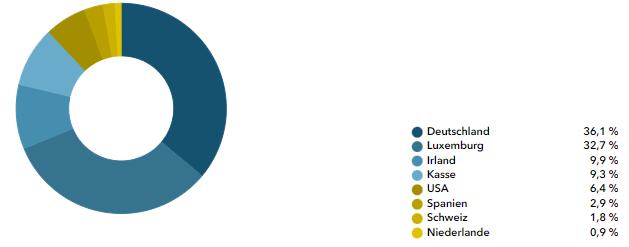

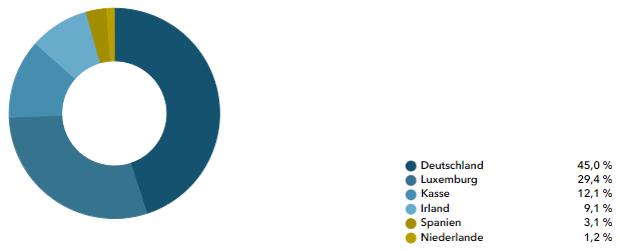

Die Portfoliostruktur nach Ländern gestaltet sich wie folgt:

Per 30.09.2022

Per 30.09.2021

Die Quote der Zielfonds und ETF’s betrug im Mittel des Berichtszeitraumes ca. 44%.

Der Fonds konzentriert sich in seinem Investmentansatz auf Renten- und Aktienanteile. Zertifikate befanden sich im gesamten Berichtszeitraum mit ca. 10% Gewichtung im Depot.

Der Anteil der Anleihen lag am Ende des Berichtszeitraum bei ca. 21%.

Veräußerungsergebnisse

Die realisierten Gewinne resultieren im Wesentlichen aus der Veräußerung von Aktien. Für die realisierten Verluste sind im ebenfalls Veräußerungen von Aktien ursächlich.

Risikoanalyse

Adressausfallrisiken:

Insgesamt verteilt sich das Adressausfallrisiko bei den Schuldverschreibungen zum Ende des Berichtszeitraumes auf 9 Aussteller. Die Quote an Unternehmensanleihen betrug zum Ende des Berichtszeitraums ca. 83% des Rentenvolumens.

Operationelle Risiken:

Unter operationellen Risiken wird die Gefahr von Verlusten verstanden, die durch die Unangemessenheit oder das Versagen von internen Verfahren, Menschen und Systemen oder durch externe Ereignisse verursacht werden. Beim operationellen Risiko differenziert die Gesellschaft zwischen technischen Risiken, Personalrisiken, Produktrisiken und Rechtsrisiken sowie Risiken aus Kunden- und Geschäftsbeziehungen und hat hierzu u.a. die folgenden Vorkehrungen getroffen:

Ex ante und ex post Kontrollen sind Bestandteil des Orderprozesses.

Rechts- und Personalrisiken werden durch Rechtsberatung und Schulungen der Mitarbeiter minimiert.

Darüber hinaus werden Geschäfte in Finanzinstrumenten ausschließlich über kompetente und erfahrene Kontrahenten abgeschlossen. Die Verwahrung der Finanzinstrumente erfolgt durch eine etablierte Verwahrstelle mit guter Bonität.

Die Ordnungsmäßigkeit der für das Sondervermögen relevanten Aktivitäten und Prozesse wird regelmäßig durch die Interne Revision überwacht.

Marktpreisrisiken / Zinsänderungsrisiken:

Das zentrale Marktpreisrisiko des Fonds resultiert aus der Wertentwicklung des Aktien- und Fondsanteils. Darüber hinaus unterliegen Schuldverschreibungen Kursbewegungen, die sich aus dem zugrunde gelegten Zinsänderungs- und Bonitätsrisiko ergeben.

Währungsrisiken:

Der Fonds hat vernachlässigbare Währungsrisiken. Zum Ende des Berichtszeitraumes waren ca. 90% der Anlagen (inkllusive Bankguthaben) in Euro notiert. Es wird keine Währungssicherung betrieben.

Liquiditätsrisiken:

Das Sondervermögen ist breit gestreut und zu einem Teil in Aktien mit hoher Marktkapitalisierung investiert, die im Regelfall in großen Volumina an den internationalen Börsen gehandelt werden. Daher ist davon auszugehen, dass jederzeit ausreichend Vermögenswerte zu einem angemessenen Verkaufserlös veräußert werden können.

Aufgrund der Anlagepolitik ist das Sondervermögen den Rentenmärkten inhärenten Liquiditätsrisiken ausgesetzt. Um diese Liquiditätsrisiken zu begrenzen, achtet das Fondsmanagement auf ein ausreichendes Emissionsvolumen der einzelnen Anleihen sowie einen hohen Diversifikationsgrad im Sondervermögen.

Der Fonds investiert einen überwiegenden Teil seines Vermögens in Zielfonds. Die Liquidität des Sondervermögens kann eingeschränkt werden, sofern z.B. für die Zielfonds die Rücknahme der Anteilscheine ausgesetzt werden sollte.

Sonstige Risiken:

Die Ausbreitung der Atemwegserkrankung COVID-19 hat weltweit zu massiven Einschnitten in das öffentliche Leben mit erheblichen Folgen u.a. für die Wirtschaft und deren Unternehmen geführt. In diesem Zusammenhang kam es zu hohen Kursschwankungen an den Kapitalmärkten. Die weiteren Auswirkungen von COVID-19 auf die Realwirtschaft bzw. die Finanzmärkte sind auch weiterhin mit Unsicherheiten behaftet.

Seit dem 24.2.2022 führt Russland Krieg gegen die Ukraine („Russland-Ukraine-Krieg“). Die Börsen sind seit Beginn des Konfliktes von einer deutlich höheren Volatilität geprägt. Die weitere Entwicklung an den Kapitalmärkten hängt von vielen Faktoren ab: vom Verlauf der Kampfhandlungen, den wirtschaftlichen Folgen infolge der gegen Russland und Belarus verhängten Sanktionen, einer weiterhin steigenden bzw. hohen Inflation, der Lage an den Rohstoffmärkten sowie anstehenden geldpolitischen Entscheidungen. Es ist davon auszugehen, dass die Rahmenbedingungen der Weltwirtschaft und an den Börsen weiterhin von erhöhter Unsicherheit geprägt sein werden. Daher unterliegt auch die zukünftige Wertentwicklung dieses Sondervermögens größeren Marktpreisrisiken.

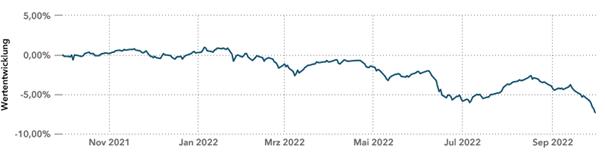

Übersicht über die Wertentwicklung

Der Primus Inter Pares Strategie Ertrag erreichte in dem Berichtszeitraum eine Wertentwicklung gemäß BVI-Methode von -7,37% und einer 1 J. Volatilität von 4,22%.

Übersicht über die Anlagegeschäfte während des Berichtszeitraumes

Die im abgelaufenen Geschäftsjahr abgeschlossenen Geschäfte sowie die sich im Bestand des Sondervermögens befindlichen Finanzinstrumente werden im Jahresbericht ausgewiesen.

Sonstige wesentliche Ereignisse

Weitere für den Anleger wesentliche Ereignisse haben sich nicht ergeben.

Die mit der Verwaltung des Investmentvermögens betraute Kapitalverwaltungsgesellschaft ist die HANSAINVEST Hanseatische Investment-GmbH, Hamburg.

Das Portfoliomanagement des Investmentvermögens ist ausgelagert an die SVA Vermögensverwaltung Stuttgart AG.

Vermögensübersicht

| Kurswert in EUR |

% des Fondsver- mögens 1) |

|||

|---|---|---|---|---|

| 1) Durch Rundung der Prozentanteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein. | ||||

| I. | Vermögensgegenstände | 16.612.581,64 | 100,17 | |

| 1. | Aktien | 2.216.522,38 | 13,37 | |

| 2. | Anleihen | 3.451.907,43 | 20,81 | |

| 3. | Zertifikate | 1.673.450,00 | 10,09 | |

| 4. | Sonstige Beteiligungswertpapiere | 300.289,59 | 1,81 | |

| 5. | Investmentanteile | 7.364.985,74 | 44,41 | |

| 6. | Bankguthaben | 1.559.161,11 | 9,40 | |

| 7. | Sonstige Vermögensgegenstände | 46.265,39 | 0,28 | |

| II. | Verbindlichkeiten | -28.652,00 | -0,17 | |

| 1. | Sonstige Verbindlichkeiten | -28.652,00 | -0,17 | |

| III. | Fondsvermögen | EUR | 16.583.929,64 | 100,00 |

Vermögensaufstellung

| ISIN | Gattungsbezeichnung | Markt | Stück bzw. Anteile bzw. Whg.in 1.000 |

Bestand 30.09.2022 |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

Kurs | Kurswert in EUR |

% des Fondsver- mögens 1) |

|||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| im Berichtszeitraum | ||||||||||||

| 1) Durch Rundung der Prozentanteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein. 2) Bei diesen Wertpapieren handelt es sich um Poolfaktoranleihen, deren Kurswert auch durch Teilrückzahlungen beeinflusst wird. 3) noch nicht abgeführte Prüfungskosten, Veröffentlichungskosten, Verwahrstellenvergütung, Verwaltungsvergütung |

||||||||||||

| Börsengehandelte Wertpapiere | EUR | 4.946.571,22 | 29,83 | |||||||||

| Aktien | EUR | 2.068.922,38 | 12,48 | |||||||||

| DE000BASF111 | BASF | STK | 7.000 | 0 | 0 | EUR | 38,8500 | 271.950,00 | 1,64 | |||

| DE0005140008 | Deutsche Bank | STK | 30.000 | 40.000 | 10.000 | EUR | 7,5940 | 227.820,00 | 1,37 | |||

| DE000DWS1007 | DWS Group GmbH & Co. KGaA Inhaber-Aktien o.N. | STK | 6.000 | 3.000 | 0 | EUR | 24,1200 | 144.720,00 | 0,87 | |||

| DE000ENAG999 | E.ON SE | STK | 30.000 | 30.000 | 0 | EUR | 7,9220 | 237.660,00 | 1,43 | |||

| DE0008430026 | Münchener Rückversicherung | STK | 1.600 | 0 | 0 | EUR | 245,5000 | 392.800,00 | 2,37 | |||

| DE000ENER6Y0 | Siemens Energy AG | STK | 15.000 | 9.000 | 0 | EUR | 11,3200 | 169.800,00 | 1,02 | |||

| DE0007500001 | ThyssenKrupp | STK | 40.000 | 40.000 | 0 | EUR | 4,2230 | 168.920,00 | 1,02 | |||

| US4581401001 | Intel Corp. | STK | 6.000 | 6.000 | 0 | USD | 26,3800 | 162.055,90 | 0,98 | |||

| US5007541064 | Kraft Heinz Co., The Registered Shares DL -,01 | STK | 6.000 | 6.000 | 0 | USD | 33,5600 | 206.163,61 | 1,24 | |||

| US6092071058 | Mondelez | STK | 1.500 | 1.500 | 0 | USD | 56,6700 | 87.032,87 | 0,52 | |||

| Verzinsliche Wertpapiere | EUR | 2.032.109,25 | 12,25 | |||||||||

| US912828Q293 | 1,500000000% United States of America DL-Notes 16/ 23 | USD | 600 | 600 | 0 | % | 98,8066 | 606.982,53 | 3,66 | |||

| XS1991397545 | 1,750000000% Banco de Sabadell S.A. EO-Non-Preferred MTN 2019(24) | EUR | 500 | 0 | 0 | % | 95,3260 | 476.630,00 | 2,87 | |||

| XS2002496409 | 3,125000000% BayWa AG Notes v. 19/ 24 | EUR | 300 | 300 | 0 | % | 99,0950 | 297.285,00 | 1,79 | |||

| US822582BY77 | 3,750000000% Shell International Finance BV DL-Notes 16/ 46 | USD | 200 | 0 | 0 | % | 76,2450 | 156.127,78 | 0,94 | |||

| XS1695284114 | 4,250000000% BayWa AG Sub.-FLR-Nts.v.17(22/ unb.) | EUR | 300 | 0 | 0 | % | 100,0145 | 300.043,50 | 1,81 | |||

| XS1055787680 | 6,250000000% Norddeutsche Landesbank -GZ- Nachr.DL-IHS.S.1748 v.14/ 24 | USD | 200 | 0 | 0 | % | 95,2480 | 195.040,44 | 1,18 | |||

| Zertifikate | EUR | 545.250,00 | 3,29 | |||||||||

| DE000A0S9GB0 | Xetra-Gold | STK | 10.000 | 0 | 0 | EUR | 54,5250 | 545.250,00 | 3,29 | |||

| Sonstige Beteiligungswertpapiere | EUR | 300.289,59 | 1,81 | |||||||||

| CH0012032048 | Roche Holding AG Inhaber-Genußscheine o.N. | STK | 900 | 900 | 0 | CHF | 319,7250 | 300.289,59 | 1,81 | |||

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | EUR | 2.695.598,18 | 16,25 | |||||||||

| Aktien | EUR | 147.600,00 | 0,89 | |||||||||

| DE0005570808 | UmweltBank AG | STK | 15.000 | 5.000 | 8.445 | EUR | 9,8400 | 147.600,00 | 0,89 | |||

| Verzinsliche Wertpapiere | EUR | 1.419.798,18 | 8,56 | |||||||||

| DE000A254N04 | 5,000000000% Groß & Partner Grundst. GmbH IHS v. 2020 (2023/ 2025) | EUR | 350 | 0 | 0 | % | 85,1840 | 298.144,00 | 1,80 | |||

| DE000A289YQ5 | 6,500000000% Greencells GmbH Inh.-Schv. v.2020(2023/ 2025) | EUR | 120 | 0 | 80 | % | 95,8750 | 115.050,00 | 0,69 | |||

| DE000A3H3JV5 | 6,500000000% hep global GmbH Anleihe v.2021(2024/ 2026) | EUR | 500 | 0 | 0 | % | 100,4280 | 502.140,00 | 3,03 | |||

| XS1524568679 | 9,022000000% AIV S.A. Compartment 22 EO-Notes 2016(26) 2) | EUR | 500 | 0 | 0 | % | 106,2030 | 504.464,18 | 3,04 | |||

| Zertifikate | EUR | 1.128.200,00 | 6,80 | |||||||||

| XS1650840983 | AIV S.A. Sec.Market NTS06.08.27 Basket | EUR | 1.000 | 0 | 0 | % | 112,8200 | 1.128.200,00 | 6,80 | |||

| Investmentanteile | EUR | 7.364.985,74 | 44,41 | |||||||||

| Gruppenfremde Investmentanteile | EUR | 7.364.985,74 | 44,41 | |||||||||

| LU0076315968 | Nordea 1-Danish Mortgage Bd Fd BP-DKK | ANT | 20.000 | 0 | 0 | DKK | 199,2800 | 535.961,86 | 3,23 | |||

| LU1534068801 | Deutsche Floating Rate Notes Inhaber-Anteile FC o.N. | ANT | 12.000 | 12.000 | 0 | EUR | 82,9000 | 994.800,00 | 6,00 | |||

| IE00B1FZS467 | iS.II-iS.Gl Infrastr.UCITS ETF Registered Shares USD o.N. | ANT | 8.000 | 4.000 | 0 | EUR | 29,9500 | 239.600,00 | 1,44 | |||

| DE000A0F5UJ7 | iSh.ST.Euro.600 Banks U.ETF DE | ANT | 15.000 | 15.000 | 0 | EUR | 11,5480 | 173.220,00 | 1,04 | |||

| IE00B0M62X26 | iShares PLC-EO In.Li.Go.Bd U.E Registered Shares o.N. | ANT | 4.000 | 1.800 | 0 | EUR | 212,1300 | 848.520,00 | 5,12 | |||

| DE000A1XDX12 | LA Tullius Absol.Return Europe Inhaber-Anteile | ANT | 5.500 | 11.000 | 5.500 | EUR | 93,0100 | 511.555,00 | 3,08 | |||

| LU0294851513 | MEDICAL – MEDICAL BioHealth | ANT | 250 | 250 | 0 | EUR | 768,5600 | 192.140,00 | 1,16 | |||

| DE0008484429 | Nomura Asian Bonds Fonds | ANT | 7.000 | 0 | 0 | EUR | 69,9400 | 489.580,00 | 2,95 | |||

| DE0008484361 | Nomura Real Return Fonds | ANT | 1.200 | 0 | 0 | EUR | 496,7800 | 596.136,00 | 3,59 | |||

| DE000A1145H4 | nova Steady HealthCare Inhaber-Anteile I | ANT | 1.000 | 0 | 0 | EUR | 162,8600 | 162.860,00 | 0,98 | |||

| LU0960826658 | Robus Mid-Market Value Bond Fd Inhaber-Anteile C II o.N. | ANT | 10.000 | 0 | 0 | EUR | 88,9900 | 889.900,00 | 5,37 | |||

| LU0316493740 | Templeton Asian Bond Fund A (acc) EUR-H1 | ANT | 30.000 | 0 | 0 | EUR | 9,0700 | 272.100,00 | 1,64 | |||

| LU1331789617 | Vontobel Fd-TwentyFour A.R.Cr. Actions Nom. HI Cap.EUR o.N. | ANT | 4.700 | 0 | 0 | EUR | 101,0300 | 474.841,00 | 2,86 | |||

| IE00B3VWN179 | iShs VII-USD Gov.Bd.1-3 UC.ETF Registered Shares o.N. | ANT | 5.000 | 1.000 | 5.000 | USD | 108,6400 | 556.158,49 | 3,35 | |||

| LU2145396086 | Vontobel F-Sust.Emerg.Mark.De. Act. Nom. I USD Acc. oN | ANT | 5.000 | 5.000 | 0 | USD | 83,5300 | 427.613,39 | 2,58 | |||

| Summe Wertpapiervermögen | EUR | 15.007.155,14 | 90,49 | |||||||||

| Bankguthaben | EUR | 1.559.161,11 | 9,40 | |||||||||

| EUR – Guthaben bei: | EUR | 1.559.161,11 | 9,40 | |||||||||

| Verwahrstelle: Hauck Aufhäuser Lampe Privatbank AG | EUR | 1.559.161,11 | 1.559.161,11 | 9,40 | ||||||||

| Sonstige Vermögensgegenstände | EUR | 46.265,39 | 0,28 | |||||||||

| Dividendenansprüche | EUR | 413,89 | 0,00 | |||||||||

| Zinsansprüche | EUR | 45.851,50 | 0,28 | |||||||||

| Sonstige Verbindlichkeiten | EUR | -28.652,00 | -0,17 | |||||||||

| Sonstige Verbindlichkeiten 3) | EUR | -28.652,00 | -28.652,00 | -0,17 | ||||||||

| Fondsvermögen | EUR | 16.583.929,64 | 100,00 | |||||||||

| Anteilwert Primus Inter Pares Strategie Ertrag | EUR | 10,56 | ||||||||||

| Umlaufende Anteile Primus Inter Pares Strategie Ertrag | STK | 1.570.090,000 | ||||||||||

Wertpapierkurse bzw. Marktsätze

| Die Vermögensgegenstände des Sondervermögens sind auf Grundlage der zuletzt festgestellten Kurse/Marktsätze bewertet. | ||||

|---|---|---|---|---|

| Devisenkurse (in Mengennotiz) | ||||

| per 30.09.2022 | ||||

| Dänische Krone | (DKK) | 7,436350 | = | 1 Euro (EUR) |

| Schweizer Franken | (CHF) | 0,958250 | = | 1 Euro (EUR) |

| US-Dollar | (USD) | 0,976700 | = | 1 Euro (EUR) |

Während des Berichtszeitraums abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen:

– Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen (Marktzuordnung zum Berichtsstichtag):

| ISIN | Gattungsbezeichnung | Stück bzw. Anteile bzw. Whg. in 1.000 |

Käufe / Zugänge |

Verkäufe / Abgänge |

|

|---|---|---|---|---|---|

| Börsengehandelte Wertpapiere | |||||

| Aktien | |||||

| DE0005408116 | Aareal Bank | STK | 0 | 15.000 | |

| FR0000120172 | Carrefour | STK | 9.500 | 9.500 | |

| DE0008232125 | Deutsche Lufthansa | STK | 0 | 34.000 | |

| DE0005557508 | Deutsche Telekom | STK | 11.800 | 11.800 | |

| FR0014000MR3 | Eurofins Scientific S.E. Actions Port. EO 0,01 | STK | 0 | 2.500 | |

| DE0005785802 | Fresenius Medical Care | STK | 1.000 | 4.000 | |

| NL0000009538 | Kon. Philips | STK | 10.500 | 10.500 | |

| DE0007037129 | RWE | STK | 0 | 6.500 | |

| DE0007164600 | SAP | STK | 0 | 2.000 | |

| Verzinsliche Wertpapiere | |||||

| XS1224953882 | Eurofins Scientific S.E. EO-FLR Notes 2015(23/Und.) | EUR | 0 | 300 | |

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | |||||

| Aktien | |||||

| NL0015436031 | CureVac N.V. | STK | 2.500 | 2.500 | |

| Investmentanteile | |||||

| KVG – eigene Investmentanteile | |||||

| DE000A2PF0Y9 | Focus Fund Growth Equities HI Inhaber-Anteile I | ANT | 0 | 80 | |

| DE000A1JRQC3 | TBF SPECIAL INCOME EUR I | ANT | 0 | 7.000 | |

| Gruppenfremde Investmentanteile | |||||

| LU2280487716 | AGIF-All.Renminbi Fixed Income Act. au Port. RT CNY Acc. oN | ANT | 0 | 200.000 | |

| DE0005933956 | iShares Core EO STOX.50 U.E.DE Inhaber-Anteile | ANT | 10.000 | 10.000 | |

| DE000A14UV29 | Value Partnership Inhaber-Anteile I EUR | ANT | 0 | 1.500 | |

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich) Primus Inter Pares Strategie Ertrag für den Zeitraum vom 01.10.2021 bis 30.09.2022

| EUR | ||||

|---|---|---|---|---|

| EUR | ||||

| I. | Erträge | |||

| 1. | Dividenden inländischer Aussteller | 71.212,98 | ||

| 2. | Dividenden ausländischer Aussteller (vor Quellensteuer) | 7.745,43 | ||

| 3. | Zinsen aus inländischen Wertpapieren | 87.962,78 | ||

| 4. | Zinsen aus ausländischen Wertpapieren (vor Quellensteuer) | 100.331,30 | ||

| 5. | Zinsen aus Liquiditätsanlagen im Inland | -10.296,80 | ||

| davon negative Habenszinsen | -10.296,80 | |||

| 6. | Erträge aus Investmentanteilen | 96.460,87 | ||

| 7. | Abzug ausländischer Quellensteuer | -2.323,63 | ||

| 8. | Sonstige Erträge | 7.671,35 | ||

| Summe der Erträge | 358.764,28 | |||

| II. | Aufwendungen | |||

| 1. | Verwaltungsvergütung | -258.698,85 | ||

| a) fix | -254.088,37 | |||

| b) performancefee | -4.610,48 | |||

| 2. | Verwahrstellenvergütung | -6.047,28 | ||

| 3. | Prüfungs- und Veröffentlichungskosten | -7.870,48 | ||

| 4. | Sonstige Aufwendungen | -5.059,77 | ||

| 5. | Aufwandsausgleich | -10.729,25 | ||

| Summe der Aufwendungen | -288.405,63 | |||

| III. | Ordentlicher Nettoertrag | 70.358,65 | ||

| IV. | Veräußerungsgeschäfte | |||

| 1. | Realisierte Gewinne | 493.528,58 | ||

| 2. | Realisierte Verluste | -115.709,38 | ||

| Ergebnis aus Veräußerungsgeschäften | 377.819,20 | |||

| V. | Realisiertes Ergebnis des Geschäftsjahres | 448.177,85 | ||

| 1. | Nettoveränderung der nicht realisierten Gewinne | -243.363,58 | ||

| 2. | Nettoveränderung der nicht realisierten Verluste | -1.463.991,05 | ||

| VI. | Nicht realisiertes Ergebnis des Geschäftsjahres | -1.707.354,63 | ||

| VII. | Ergebnis des Geschäftsjahres | -1.259.176,78 | ||

Entwicklung des Sondervermögens Primus Inter Pares Strategie Ertrag

| EUR | EUR | ||

|---|---|---|---|

| I. | Wert des Sondervermögens am Beginn des Geschäftsjahres(01.10.2021) | 16.613.138,39 | |

| 1. | Mittelzufluss/-abfluss (netto) | 1.255.864,03 | |

| a) Mittelzuflüsse aus Anteilschein-Verkäufen | 5.939.539,56 | ||

| b) Mittelabflüsse aus Anteilschein-Rücknahmen | -4.683.675,53 | ||

| 2. | Ertragsausgleich/Aufwandsausgleich | -25.896,00 | |

| 3. | Ergebnis des Geschäftsjahres | -1.259.176,78 | |

| davon nicht realisierte Gewinne | -243.363,58 | ||

| davon nicht realisierte Verluste | -1.463.991,05 | ||

| II. | Wert des Sondervermögens am Ende des Geschäftsjahres(30.09.2022) | 16.583.929,64 | |

Verwendung der Erträge des Sondervermögens Primus Inter Pares Strategie Ertrag1)

| insgesamt EUR | je Anteil EUR | ||

|---|---|---|---|

| 1) Die Zuführung aus dem Sondervermögen resultiert aus der Berücksichtigung von realisierten Verlusten (für die Ausschüttung notwendig wäre eine Zuführung von EUR 0,00) | |||

| I. | Für die Ausschüttung verfügbar | 2.485.309,41 | 1,58 |

| 1. | Vortrag aus dem Vorjahr | 1.921.422,18 | 1,22 |

| 2. | Realisiertes Ergebnis des Geschäftsjahres | 448.177,85 | 0,29 |

| 3. | Zuführung aus dem Sondervermögen | 115.709,38 | 0,07 |

| II. | Nicht für die Ausschüttung verwendet | -2.014.282,41 | -1,28 |

| 1. | Vortrag auf neue Rechnung | -2.014.282,41 | -1,28 |

| III. | Gesamtausschüttung | 471.027,00 | 0,30 |

| 1. | Endausschüttung | 471.027,00 | 0,30 |

| a) Barausschüttung | 471.027,00 | 0,30 | |

Vergleichende Übersicht über die letzten drei Geschäftsjahre Primus Inter Pares Strategie Ertrag

| Geschäftsjahr | Fondsvermögen am Ende des Geschäftsjahres | Anteilwert |

|---|---|---|

| EUR | EUR | |

| 2022 | 16.583.929,64 | 10,56 |

| 2021 | 16.613.138,39 | 11,40 |

| 2020 | 15.242.551,55 | 10,45 |

| 2019 | 14.917.936,92 | 10,39 |

Anhang gem. § 7 Nr. 9 KARBV

Angaben nach der Derivateverordnung

| Das durch Derivate erzielte zugrundeliegende Exposure | EUR | 0,00 | |

| Bestand der Wertpapiere am Fondsvermögen (in %) | 90,49 | ||

| Bestand der Derivate am Fondsvermögen (in %) | 0,00 | ||

| Dieses Sondervermögen wendet gemäß Derivateverordnung den einfachen Ansatz an. | |||

Zusätzliche Anhangangaben gemäß der Verordnung (EU) 2015/2365 betreffend Wertpapierfinanzierungsgeschäfte

| Während des Berichtszeitraums wurden keine Transaktionen gemäß der Verordnung (EU) 2015/2365 über Wertpapierfinanzierungsgeschäfte abgeschlossen. |

Sonstige Angaben

| Anteilwert Primus Inter Pares Strategie Ertrag | EUR | 10,56 |

| Umlaufende Anteile Primus Inter Pares Strategie Ertrag | STK | 1.570.090,000 |

Angabe zu den Verfahren zur Bewertung der Vermögensgegenstände

Der Anteilwert wird durch die HANSAINVEST Hanseatische Investment-GmbH ermittelt. Die Bewertung von Vermögenswerten, die an einer Börse zum Handel zugelassen bzw. in einen anderen organisierten Markt einbezogen sind, erfolgt zu den handelbaren Schlusskursen des vorhergehenden Börsentages gem. § 27 KARBV. Investmentanteile werden zu den letzten veröffentlichten Rücknahmepreisen angesetzt.

Vermögenswerte, die weder an einer Börse zugelassen noch in einen organisierten Markt einbezogen sind oder für die ein handelbarer Kurs nicht verfügbar ist, werden mit von anerkannten Kursversorgern zur Verfügung gestellten Kursen bewertet. Sollten die ermittelten Kurse nicht belastbar sein, wird auf den mit geeigneten Bewertungsmodellen ermittelten Verkehrswert abgestellt (§ 28 KARBV).

Die bezogenen Kurse werden täglich durch die Kapitalverwaltungsgesellschaft auf Vollständigkeit und Plausibilität geprüft.

Bankguthaben und Festgelder werden mit dem Nominalbetrag und Verbindlichkeiten zum Rückzahlungsbetrag bewertet. Die Bewertung der sonstigen Vermögensgegenstände erfolgt zu ihrem Markt- bzw. Nominalbetrag.

Angaben zur Transparenz sowie zur Gesamtkostenquote Primus Inter Pares Strategie Ertrag

| Performanceabhängige Vergütung | 0,03 % |

| Kostenquote (Total Expense Ratio (TER)) | 1,88 % |

Die Gesamtkostenquote drückt sämtliche vom Sondervermögen im Jahresverlauf getragenen Kosten und Zahlungen (ohne Transaktionskosten) im Verhältnis zum durchschnittlichen Nettoinventarwert des Sondervermögens aus, sowie die laufenden Kosten (in Form der veröffentlichen Gesamtkostenquote) der zum Geschäftsjahresende des Sondervermögens im Bestand befindlichen Zielfonds im Verhältnis zum Nettoinventarwert des Sondervermögens am Geschäftsjahresende.

Transaktionen im Zeitraum vom 01.10.2021 bis 30.09.2022

| Transaktionen | |

|---|---|

| Volumen in Fondswährung | |

| Transaktionsvolumen gesamt | 13.656.263,06 |

| Transaktionsvolumen mit verbundenen Unternehmen | 0,00 |

| Relativ in % | 0,00 % |

Es lagen keine Transaktionen mit verbundenen Unternehmen und Personen vor.

Transaktionskosten: 4.902,91 EUR

Summe der Nebenkosten des Erwerbs (Anschaffungsnebenkosten) und der Kosten der Veräußerung der Vermögensgegenstände.

An die Verwaltungsgesellschaft oder Dritte gezahlte Pauschal-vergütungen

Im abgelaufenen Geschäftsjahr wurden keine Pauschalvergütungen an die Kapitalverwaltungsgesellschaft oder an Dritte gezahlt.

Die KVG erhält keine Rückvergütungen der aus dem Sondervermögen an die Verwahrstelle und an Dritte geleisteten Vergütung und Aufwandserstattungen.

Die KVG gewährt sogenannte Vermittlungsfolgeprovision an Vermittler in wesentlichem Umfang aus der von dem Sondervermögen an sie geleisteten Vergütung.

Verwaltungsvergütungssatz für im Sondervermögen gehaltene Investmentanteile

| ISIN | Fondsname | Nominale Verwaltungsvergütung der Zielfonds in % |

|

|---|---|---|---|

| 1) Ausgabeaufschläge oder Rücknahmeabschläge wurden nicht berechnet. | |||

| LU2280487716 | AGIF-All.Renminbi Fixed Income Act. au Port. RT CNY Acc. oN 1) | 0,59 | |

| LU1534068801 | Deutsche Floating Rate Notes Inhaber-Anteile FC o.N. 1) | 0,12 | |

| DE000A2PF0Y9 | Focus Fund Growth Equities HI Inhaber-Anteile I 1) | 0,85 | |

| IE00B1FZS467 | iS.II-iS.Gl Infrastr.UCITS ETF Registered Shares USD o.N. 1) | 0,65 | |

| DE000A0F5UJ7 | iSh.ST.Euro.600 Banks U.ETF DE 1) | 0,45 | |

| DE0005933956 | iShares Core EO STOX.50 U.E.DE Inhaber-Anteile 1) | 0,09 | |

| IE00B0M62X26 | iShares PLC-EO In.Li.Go.Bd U.E Registered Shares o.N. 1) | 0,09 | |

| IE00B3VWN179 | iShs VII-USD Gov.Bd.1-3 UC.ETF Registered Shares o.N. 1) | 0,12 | |

| DE000A1XDX12 | LA Tullius Absol.Return Europe Inhaber-Anteile 1) | 0,65 | |

| LU0294851513 | MEDICAL – MEDICAL BioHealth 1) | 0,10 | |

| DE0008484429 | Nomura Asian Bonds Fonds 1) | 0,96 | |

| DE0008484361 | Nomura Real Return Fonds 1) | 0,72 | |

| LU0076315968 | Nordea 1-Danish Mortgage Bd Fd BP-DKK 1) | 0,60 | |

| DE000A1145H4 | nova Steady HealthCare Inhaber-Anteile I 1) | 1,55 | |

| LU0960826658 | Robus Mid-Market Value Bond Fd Inhaber-Anteile C II o.N. 1) | 0,22 | |

| DE000A1JRQC3 | TBF SPECIAL INCOME EUR I 1) | 0,56 | |

| LU0316493740 | Templeton Asian Bond Fund A (acc) EUR-H1 1) | 1,05 | |

| DE000A14UV29 | Value Partnership Inhaber-Anteile I EUR 1) | 1,50 | |

| LU2145396086 | Vontobel F-Sust.Emerg.Mark.De. Act. Nom. I USD Acc. oN 1) | 0,63 | |

| LU1331789617 | Vontobel Fd-TwentyFour A.R.Cr. Actions Nom. HI Cap.EUR o.N. 1) | 0,40 | |

Wesentliche sonstige Erträge und Aufwendungen

| Primus Inter Pares Strategie Ertrag | ||

| Sonstige Erträge | ||

| Kick Back Zahlungen | EUR | 7.664,42 |

| Sonstige Aufwendungen | ||

| Depotgebühren | EUR | 3.524,43 |

Angaben zur Mitarbeitervergütung

Die Angaben zur Mitarbeitervergütung beziehen sich auf den Zeitraum vom 1. Januar bis 31. Dezember 2021 und betreffen ausschließlich die in diesem Zeitraum bei der Gesellschaft beschäftigen Mitarbeiter.

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten Mitarbeitervergütung (inkl. Geschäftsführer) |

EUR | 19.375.239 | |||||||

| davon feste Vergütung | EUR | 15.834.736 | |||||||

| davon variable Vergütung | EUR | 3.540.503 | |||||||

| Zahl der Mitarbeiter der KVG inkl. Geschäftsführer (Durchschnitt) | 263 | ||||||||

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten Vergütung an Risktaker | EUR | 1.273.467 | |||||||

| davon Führungskräfte | EUR | 1.273.467 | |||||||

| davon andere Risikoträger | EUR | 0 | |||||||

Angaben zur Mitarbeitervergütung im Auslagerungsfall

| Die KVG zahlt keine direkten Vergütungen aus dem Fonds an Mitarbeiter der Auslagerungsunternehmen. | ||||||

| Die Vergütungsdaten der SVA Vermögensverwaltung AG für das Geschäftsjahr 2020 setzen sich wie folgt zusammen: | ||||||

| Portfoliomanager | SVA Vermögensverwaltung AG | |||||

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr des Auslagerungsunternehmens gezahlten Mitarbeitervergütung | EUR | 691.594,00 | ||||

| davon feste Vergütung | EUR | 0,00 | ||||

| davon variable Vergütung | EUR | 0,00 | ||||

| Direkt aus dem Fonds gezahlte Vergütungen | EUR | 0,00 | ||||

| Zahl der Mitarbeiter des Auslagerungsunternehmens | 6 | |||||

Angaben zu wesentlichen Änderungen gem. § 101 Abs. 3 Nr. 3 KAGB

Keine Änderung im Berichtszeitraum

Zusätzliche Informationen

| Prozentualer Anteil schwer liquidierbarer Vermögensgegenstände | 0,00% |

| Gesamthöhe des Leverage nach der Brutto-Methode im Berichtszeitraum | 0,92 |

| Leverage-Umfang nach Brutto-Methode bezüglich ursprünglich festgelegtem Höchstmaß | 5,00 |

| Gesamthöhe des Leverage nach der Commitment-Methode im Berichtszeitraum | 0,92 |

| Leverage-Umfang nach Commitment-Methode bezüglich ursprünglich festgelegtem Höchstmaß | 3,00 |

Angaben zu neuen Regelungen zum Liquiditätsmanagement gem. § 300 Abs. 1 Nr. 2 KAGB

Keine Änderungen im Berichtszeitraum.

Angaben zum Risikoprofil nach § 300 Abs. 1 Nr. 3 KAGB

Die Anlage in diesen Investmentfonds birgt neben Chancen auf Wertsteigerungen auch Verlustrisiken. Den folgenden Risiken können die Anlagen im Fonds ausgesetzt sein:

Marktrisiko, Zinsrisiko, Kontrahentenrisiko, Konzentrationsrisiko, Derivaterisiko, Liquiditätsrisiko und Währungsrisiko.

Die angegebenen Risiken werden mit Hilfe geeigneter Risikomanagementsysteme überwacht und mit Hilfe eines Limitsystems gesteuert. Weitergehende Informationen sind im Tätigkeitsbericht des Fonds zu finden.

Des Weiteren unterliegt der Fonds dem Kapitalanlagegesetzbuch und dem Investmentsteuergesetz. Mögliche (steuer)rechtliche Änderungen können sich positiv aber auch negativ auf den Fonds auswirken.

Angaben zur Änderung des max. Umfangs des Leverage § 300 Abs. 2 Nr. 1 KAGB

Keine Änderungen im Berichtszeitraum.

Angaben für institutionelle Anleger gemäß § 101 Abs. 2 Nr. 5 KAGB i.V.m. § 134c Abs. 4 AktG

| Anforderung | Verweis |

| Angaben zu den mittel- bis langfristigen Risiken: | Informationen zu den mittel- bis langfristigen Risiken der Sondervermögens werden |

| im Tätigkeitsbericht aufgeführt. | |

| Zusammensetzung des Portfolios, | |

| Portfolioumsätze und Portfolioumsatzkosten: | Informationen über die Zusammensetzung des Portfolios, die Portfolioumsätze und |

| die Portfolioumsatzkosten sind im Jahresbericht in den Abschnitten | |

| „Vermögensaufstellung“, „Während des Berichtszeitraumes abgeschlossene | |

| Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen“ | |

| und “ Angaben zur Transparenz und zur Gesamtkostenquote“ verfügbar. | |

| Berücksichtigung der mittel- bis langfristigen | |

| Entwicklung der Gesellschaft bei der Anlageentscheidung: | Aktien, die auf einem geregelten Markt gehandelt werden, unterliegen |

| verschiedenen mittel- und langfristigen Risiken. | |

| Die Einschätzung dieser Risiken ist ein grundlegender Bestandteil der | |

| Anlagestrategie und -politik. | |

| Einsatz von Stimmrechtsberatern: | Informationen zur Stimmrechtsausübung sind auf der Internetseite der |

| HANSAINVEST erhältlich. | |

| Handhabung der Wertpapierleihe und zum Umgang mit | |

| Interessenkonflikten im Rahmen der Mitwirkung in den | |

| Gesellschaften, insbesondere durch Ausnutzung von | |

| Aktionärsrechten: | Für das Sondervermögen sind im Berichtszeitraum keine |

| Wertpapierleihegeschäfte abgeschlossen worden. | |

| Auf der Internetseite der HANSAINVEST sind Informationen zum Umgang mit | |

| Interessenkonflikten verfügbar. |

Hamburg, 20. Februar 2023

HANSAINVEST

Hanseatische Investment-GmbH

Geschäftsführung

| Dr. Jörg W. Stotz | Ludger Wibbeke |

Vermerk des unabhängigen Abschlussprüfers

An die HANSAINVEST Hanseatische Investment-GmbH, Hamburg

Prüfungsurteil

Wir haben den Jahresbericht des Sondervermögens Primus Inter Pares Strategie Ertrag – bestehend aus dem Tätigkeitsbericht für das Geschäftsjahr vom 01. Oktober 2021 bis zum 30. September 2022, der Vermögensübersicht und der Vermögensaufstellung zum 30. September 2022, der Ertrags- und Aufwandsrechnung, der Verwendungsrechnung, der Entwicklungsrechnung für das Geschäftsjahr vom 01. Oktober 2021 bis zum 30. September 2022, sowie der vergleichenden Übersicht über die letzten drei Geschäftsjahre, der Aufstellung der während des Berichtszeitraums abgeschlossenen Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind, und dem Anhang – geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der beigefügte Jahresbericht in allen wesentlichen Belangen den Vorschriften des deutschen Kapitalanlagegesetzbuchs (KAGB) und den einschlägigen europäischen Verordnungen und ermöglicht es unter Beachtung dieser Vorschriften, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen.

Grundlage für das Prüfungsurteil

Wir haben unsere Prüfung des Jahresberichts in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts“ unseres Vermerks weitergehend beschrieben. Wir sind von der HANSAINVEST Hanseatische Investment-GmbH unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zum Jahresbericht zu dienen.

Verantwortung der gesetzlichen Vertreter für den Jahresbericht

Die gesetzlichen Vertreter der HANSAINVEST Hanseatische Investment-GmbH sind verantwortlich für die Aufstellung des Jahresberichts, der den Vorschriften des deutschen KAGB und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht und dafür, dass der Jahresbericht es unter Beachtung dieser Vorschriften ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung des Jahresberichts zu ermöglichen, der frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist.

Bei der Aufstellung des Jahresberichts sind die gesetzlichen Vertreter dafür verantwortlich, Ereignisse, Entscheidungen und Faktoren, welche die weitere Entwicklung des Investmentvermögens wesentlich beeinflussen können, in die Berichterstattung einzubeziehen. Das bedeutet u.a., dass die gesetzlichen Vertreter bei der Aufstellung des Jahresberichts die Fortführung des Sondervermögens durch die HANSAINVEST Hanseatische Investment-GmbH zu beurteilen haben und die Verantwortung haben, Sachverhalte im Zusammenhang mit der Fortführung des Sondervermögens, sofern einschlägig, anzugeben.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresbericht als Ganzes frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zum Jahresbericht beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus Verstößen oder Unrichtigkeiten resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresberichts getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

| • | identifizieren und beurteilen wir die Risiken wesentlicher – beabsichtigter oder unbeabsichtigter – falscher Darstellungen im Jahresbericht, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu dienen. Das Risiko, dass wesentliche falsche Darstellungen nicht aufgedeckt werden, ist bei Verstößen höher als bei Unrichtigkeiten, da Verstöße betrügerisches Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können. | |

| • | gewinnen wir ein Verständnis von dem für die Prüfung des Jahresberichts relevanten internen Kontrollsystem, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieses Systems der HANSAINVEST Hanseatische Investment-GmbH abzugeben. | |

| • | beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern der HANSAINVEST Hanseatische Investment-GmbH bei der Aufstellung des Jahresberichts angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben. | |

| • | ziehen wir Schlussfolgerungen auf der Grundlage erlangter Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fortführung des Sondervermögens durch di e HANSAINVEST Hanseatische Investment-GmbH aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Vermerk auf die dazugehörigen Angaben im Jahresbericht aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Vermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass das Sondervermögen durch die HANSAINVEST Hanseatische Investment-GmbH nicht fortgeführt wird. | |

| • | beurteilen wir die Gesamtdarstellung, den Aufbau und den Inhalt des Jahresberichts, einschließlich der Angaben sowie ob der Jahresbericht die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Jahresbericht es unter Beachtung der Vorschriften des deutschen KAGB und der einschlägigen europäischen Verordnungen ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. | |

Wir erörtern mit den für die Überwachung Verantwortlichen u.a. den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

Hamburg, den 21.02.2023

KPMG AG Wirtschaftsprüfungsgesellschaft

| Werner | Lüning |

| Wirtschaftsprüfer | Wirtschaftsprüfer |

Der Beitrag HANSAINVEST Hanseatische Investment-Gesellschaft mit beschränkter Haftung – Jahresbericht Primus Inter Pares Strategie Ertrag DE000A0M2H88 erschien zuerst auf Mehrwert Zeitung.