Allianz Global Investors GmbH

Frankfurt am Main

Jahresbericht 18. Dezember 2022

PremiumStars Wachstum

Tätigkeitsbericht

Der Fonds engagiert sich überwiegend in Anleihen- bzw. Geldmarktfonds sowie Aktienfonds. Anlageziel ist es, Kapitalzuwachs zu erwirtschaften.

Im Berichtsjahr konzentrierten sich die Anlagen des Fonds nach wie vor auf Aktienprodukte. Der Schwerpunkt lag dabei weiterhin auf global investierenden Portfolios, wenngleich ihr Gewicht etwas sank. In regionaler Hinsicht lag daneben unverändert ein Akzent auf Produkten mit Fokus auf japanischen Börsentiteln. Etwas ausgebaut wurden die umfangreichen Engagements in Aktienfonds, die spezielle Branchen abdecken. Der Schwerpunkt lag dort zuletzt auf den Bereichen Energie und Rohstoffe.

Die Beimischung von Anleihenfonds wurde dem Umfang nach im Wesentlichen beibehalten. Die Anlagen in diesem Segment konzentrierten sich auf Produkte für Unternehmenspapiere, die Umwelt- bzw. Nachhaltigkeitsaspekte bei der Wertpapierauswahl einbeziehen. Die Liquidität des Portfolios verharrte per saldo auf etwas erhöhtem Niveau. Zur Feinsteuerung des effektiven Engagements in einzelnen Aktienmarktsegmenten wurden entsprechende Index-Derivate eingesetzt.

Mit dieser Anlagestruktur gab der Fonds kräftig im Wert nach. Dazu trugen die im Portfolio enthaltenen Aktien- bzw. Anleihenfonds in ähnlich hohem Ausmaß bei. Börsentitel standen angesichts deutlich steigender Zinsen, verstärkter geopolitischer Spannungen und Sorgen um eine Rezession infolge stark erhöhter Energiepreise regionenübergreifend unter Abgabedruck. Die Positionen in Anleihenprodukten leisteten ebenfalls erhebliche negative Beiträge zum Anlageergebnis. Darin schlugen sich die Kursrückgänge nieder, die sich in nahezu allen Anleihensegmenten infolge des deutlichen Anstiegs der Teuerungsraten und der Marktzinsen ergaben.

Die Wertentwicklung wurde nach der BVI-Methode berechnet und betrug im Berichtszeitraum -12,60 %. Für den Vergleichsindex 60% MSCI World Total Return Net + 40% J.P. MORGAN Government Bond (GBI) Europe Total Return (in EUR) betrug die Wertentwicklung im gleichen Zeitraum -13,85 %.

Die Covid-19 Pandemie führte zu hohen Volatilitäten und Unsicherheiten an den internationalen Kapitalmärkten. Aufgrund dieser Situation sind allgemeine Prognosen hinsichtlich Entwicklungen der Kapitalmärkte und künftiger Auswirkungen zusätzlich erschwert. Zum gegenwärtigen Zeitpunkt der Jahresberichterstellung ist es somit nicht möglich die direkten Auswirkungen der Covid-19 Pandemie auf das Sondervermögen abschließend zu beurteilen.

Der Angriff der russischen Armee auf die Ukraine führte zu hohen Volatilitäten und Unsicherheiten an den internationalen Kapitalmärkten. Aufgrund der Unsicherheit über die weitere Entwicklung des Angriffs sind allgemeine Prognosen hinsichtlich Entwicklungen der Kapitalmärkte und künftiger Auswirkungen zusätzlich erschwert. Zum gegenwärtigen Zeitpunkt der Jahresberichterstellung ist es somit nicht möglich die direkten Auswirkungen des Angriffs auf das Sondervermögen abschließend zu beurteilen.

Zur Quantifizierung der im Berichtsjahr realisierten Marktpreisrisiken berechnet die Gesellschaft die Schwankungsbreite (Volatilität) der Anteilswerte des Sondervermögens in diesem Zeitraum. Diese Größe wird mit der Schwankungsbreite eines globalen gemischten Aktien/Renten-Indexportfolios verglichen. Wenn das Sondervermögen eine im Vergleich zum Indexportfolio deutlich erhöhte Schwankungsbreite realisiert hat, wird das Marktpreisrisiko des Sondervermögens als „hoch“ eingestuft. Liegt die Schwankungsbreite des Sondervermögens nicht weit von der des Indexportfolios entfernt, wird das Risiko als „mittel“ klassifiziert. Im Falle einer im Vergleich zum Indexportfolio deutlich kleineren Volatilität des Sondervermögens wird das Marktpreisrisiko als „gering“ bewertet.

Das Sondervermögen PremiumStars Wachstum hat im Berichtszeitraum ein mittleres Marktpreisrisiko realisiert.

Die Beurteilung, ob Schwankungen einer Fremdwährung gegenüber der Basiswährung des Sondervermögens einen Einfluss auf den Wert des Sondervermögens haben, erfolgt auf Basis des Ausmaßes, mit dem das Sondervermögen im Berichtsjahr in Vermögenswerte in Fremdwährung investiert war, unter Berücksichtigung möglicher Absicherungsgeschäfte.

Das Sondervermögen PremiumStars Wachstum war im Berichtszeitraum mit einem mittleren Ausmaß in Vermögenswerte investiert, welche direkt bei Schwankungen der Fremdwährung gegenüber der Basiswährung des Sondervermögens wertmäßigen Schwankungen unterliegen.

Die Beurteilung der durch das Sondervermögen im Berichtsjahr eingegangenen Liquiditätsrisiken erfolgt unter Berücksichtigung des Anteils von Vermögenswerten, deren Veräußerbarkeit potenziell eingeschränkt sein kann oder ggf. nur unter Inkaufnahme eines Abschlags auf den Verkaufspreis möglich ist.

Das Sondervermögen PremiumStars Wachstum hat im Berichtszeitraum ein sehr geringes Liquiditätsrisiko aufgewiesen.

Zur Quantifizierung der im Berichtsjahr eingegangenen Adressenausfallrisiken betrachtet die Gesellschaft den Anteil von ausfallgefährdeten Vermögenswerten und deren Ausfallpotenzial. Wenn das Sondervermögen im Berichtsjahr mit einem deutlichen Anteil in ausfallgefährdeten Vermögenswerten mit hohem Ausfallpotenzial investiert war, wird das Adressenausfallrisiko des Sondervermögens als „hoch“ eingestuft. Lag der Anteil von ausfallgefährdeten Vermögenswerten in einem moderaten Bereich bzw. war deren Ausfallpotenzial als mittel zu bewerten, wird das Risiko als „mittel“ klassifiziert. War das Sondervermögen mit einem geringen Anteil in ausfallgefährdete Vermögenswerte investiert oder war deren Ausfallpotenzial nur als gering einzustufen, wird das Adressenausfallrisiko als „gering“ eingeschätzt.

Das Sondervermögen PremiumStars Wachstum war im Berichtszeitraum mit einem geringen Anteil in ausfallgefährdete Vermögenswerte investiert.

Zur Bewertung der operationellen Risiken in den Prozessen der Gesellschaft führt die Gesellschaft in relevanten Prozessen, die auf Basis einer risikoorientierten Gesamtübersicht identifiziert werden, detaillierte Risikoüberprüfungen durch, identifiziert Schwachstellen und definiert Maßnahmen zu deren Behebung. Werden definierte Leistungen an externe Unternehmen übertragen, überwacht die Gesellschaft diese im Rahmen laufender Qualitätskontrollen und regelmäßiger Überprüfungen. Treten Ereignisse aus operationellen Risiken auf, werden diese unverzüglich nach Entdeckung korrigiert, erfasst, analysiert und Maßnahmen zur Vermeidung festgelegt. Sollte ein Ereignis aus operationellen Risiken das Sondervermögen betreffen, so werden relevante Verluste grundsätzlich durch die Gesellschaft ausgeglichen.

Das Sondervermögen PremiumStars Wachstum war im Berichtszeitraum grundsätzlich operationellen Risiken in den Prozessen der Gesellschaft ausgesetzt, hat jedoch kein erhöhtes operationelles Risiko aufgewiesen.

Die wesentlichen Quellen des Veräußerungsergebnisses stellen sich im Berichtszeitraum wie folgt dar:

Die realisierten Gewinne resultieren im Wesentlichen aus der Veräußerung von Investmentanteilen.

Für die realisierten Verluste ist im Wesentlichen der Handel mit Finanztermingeschäften, die Veräußerung von Investmentanteilen und der Handel mit Devisentermingeschäften ursächlich.

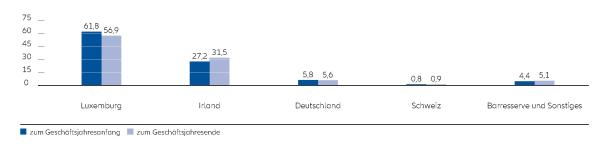

Struktur des Fondsvermögens in %

Entwicklung von Fondsvermögen und Anteilwert im 3-Jahresvergleich

ISIN: DE0009787069/WKN: 978 706

| 18.12.2022 | 18.12.2021 | 18.12.2020 | 18.12.2019 | |

| Fondsvermögen in Mio. EUR | 145,24 | 180,0 | 162,5 | 148,2 |

| Anteilwert in EUR | 213,66 | 244,46 | 223,49 | 203,27 |

Vermögensübersicht zum 18.12.2022

Gliederung nach Anlagenart – Land

| Kurswert in EUR | % des Fonds- vermögens *) |

|

| I. Vermögensgegenstände | ||

| 1. Investmentanteile | 137.691.617,47 | 94,81 |

| Deutschland | 8.068.302,36 | 5,55 |

| Irland | 45.729.670,14 | 31,48 |

| Luxemburg | 82.585.746,37 | 56,88 |

| Schweiz | 1.307.898,60 | 0,90 |

| 2. Derivate | 373.673,19 | 0,25 |

| 3. Bankguthaben, Geldmarktpapiere, Geldmarkt- und geldmarktnahe Fonds |

6.616.847,21 | 4,55 |

| 4. Sonstige Vermögensgegenstände | 645.895,13 | 0,45 |

| II. Verbindlichkeiten | -84.034,73 | -0,06 |

| III. Fondsvermögen | 145.243.998,27 | 100,00 |

Gliederung nach Anlagenart – Währung

| Kurswert in EUR | % des Fonds- vermögens *) |

|

| I. Vermögensgegenstände | ||

| 1. Investmentanteile | 137.691.617,47 | 94,81 |

| CHF | 1.307.898,60 | 0,90 |

| EUR | 90.114.645,37 | 62,05 |

| JPY | 5.920.288,91 | 4,07 |

| USD | 40.348.784,59 | 27,79 |

| 2. Derivate | 373.673,19 | 0,25 |

| 3. Bankguthaben, Geldmarktpapiere, Geldmarkt- und geldmarktnahe Fonds |

6.616.847,21 | 4,55 |

| 4. Sonstige Vermögensgegenstände | 645.895,13 | 0,45 |

| II. Verbindlichkeiten | -84.034,73 | -0,06 |

| III. Fondsvermögen | 145.243.998,27 | 100,00 |

*) Durch Rundung der Prozentanteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein.

Vermögensaufstellung zum 18.12.2022

| ISIN | Gattungsbezeichnung | Markt | Stück bzw. Anteile bzw. Währung |

Bestand 18.12.2022 |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

| im Berichtszeitraum | ||||||

| Wertpapier-Investmentanteile | ||||||

| KVG – eigene Wertpapier-Investmentanteile | ||||||

| Deutschland | ||||||

| DE0008476037 | Allianz Europazins Inhaber-Anteile A | ANT | 57.830,661 | 0 | 22.456 | |

| Luxemburg | ||||||

| LU1136108591 | AGIF-Allianz Euro Credit SRI Inh. Anteile W | ANT | 10.784 | 0 | 0 | |

| LU1633809782 | AGIF-Allianz Global Equ.Growth Inhaber-Ant. W Dis. | ANT | 6.371 | 0 | 1.629 | |

| LU1297616101 | Allianz GIF-Allianz Green Bond Inhaber-Anteile W | ANT | 11.581 | 1.659 | 2.056 | |

| Gruppenfremde Wertpapier-Investmentanteile | ||||||

| Deutschland | ||||||

| DE000A2PF0Y9 | Focus Fund Growth Equities HI Inhaber-Anteile I | ANT | 1.082 | 0 | 0 | |

| DE000A2AQZX9 | TBF SMART POWER Inhaber-Anteile I | ANT | 59.715 | 0 | 10.285 | |

| Irland | ||||||

| IE00B5TB9J06 | Atlantis Intl Umb.-Japan Opp. Reg.Shares | ANT | 26.790 | 0 | 0 | |

| IE00BGGJJB67 | Baillie G.W.-Health Innovat.Fd Reg.Acc.Shs B | ANT | 162.330 | 0 | 50.901 | |

| IE00BJXBP187 | Brown Adv.Fds-Gl.Lead.Sustain. Reg. Acc.Shs C | ANT | 250.588 | 0 | 132.428 | |

| IE00BYXW3V29 | F.Sent.Inv.Gl.U.-FSSA Jap.Equ. Reg.Shares VI Acc. | ANT | 319.126,351 | 0 | 0 | |

| IE00B3CCJC95 | G.A.M.Fds-Guinness Gl.Energy Reg.Shares E | ANT | 927.264 | 501.460 | 168.814 | |

| IE00BFYV9M80 | Guinness A.M.Fds-G.Sust.Energy Reg.Shs Z Acc. | ANT | 109.883 | 0 | 70.117 | |

| IE00BMBTYN02 | LMGF-L.M.Mart. Cu.Gl.L.T. Uncon. Reg.Shs S Acc. | ANT | 24.704 | 0 | 0 | |

| IE00BF2S5F66 | Man F.-M.GLG Jap.CoreAl. Eq. Reg.Sh. IXX H EO Acc. | ANT | 61.042 | 21.898 | 0 | |

| IE00BL5B4J15 | NBIF PLC-Neu.Ber.Jpn Eq.E. Reg.Shs I5 UNH Acc. | ANT | 32.616 | 0 | 2.581 | |

| IE00BYV6MS67 | PGIM-Quant Sols Gl.Eq.Opps Fd Reg.Shares I Acc. | ANT | 11.119 | 16.232 | 5.113 | |

| IE00BN2BDS00 | Regnan UFICAV-GL Eq.Imp. Sols Reg.Shs SEED Acc. | ANT | 3.343.328 | 0 | 807.367 | |

| IE00B6YX5D40 | SPDR S&P US Divid.Aristocr. ETF Reg.Shares (Dist) | ANT | 82.917 | 0 | 0 | |

| IE00BYTH5R14 | SPDR U.S.Divid.Arist.ESG ETF Reg.Shs Dis. | ANT | 60.000 | 60.000 | 0 | |

| IE00BDTMQ092 | Wellingt.M.Fds Ir.-W.Fintech Reg.Acc.Shs S | ANT | 119.833 | 65.443 | 0 | |

| Luxemburg | ||||||

| LU1923360744 | BAKERSTEEL GBL-Electrum Fund Act. au Port. S Acc. | ANT | 26.100 | 0 | 5.241 | |

| LU1128910137 | BAKERSTEEL Gl.F.-Precious Met. Inhaber-Anteile D | ANT | 20.156 | 5.619 | 8.477 | |

| LU1564328067 | BGF-Asian High Yield Bond Fd Act. Nom. A2 Acc. | ANT | 413.154 | 0 | 210.786 | |

| LU0102000758 | BNP Paribas Japan Small Cap Act. Nom. Cap. I | ANT | 31.384 | 0 | 6.592 | |

| LU0690374029 | Fundsmith SICAV-Equity Fund Namens-Anteile I Acc. | ANT | 86.733 | 0 | 0 | |

| LU0750223520 | Jupiter Global Fd-J.Dynamic Bd Namens-Ant.I Q Inc. | ANT | 0,01 | 0 | 0 | |

| LU0861001427 | LOYS – LOYS Aktien Global Inhaber-Anteile S | ANT | 119.933 | 0 | 39.820 | |

| LU2130029023 | LOYS FCP – Premium Dividende Act. Nom.ITN Acc. | ANT | 2.826 | 2.826 | 0 | |

| LU2279564707 | Lyr.Val.GL Im.Va.Eq.Str. Act. Nom. I Acc. | ANT | 5.000 | 4.000 | 0 | |

| LU0552385535 | Mor.St.Inv.-Global Opportunity Acti. Nom Z | ANT | 22.782 | 35.392 | 12.610 | |

| LU1365052627 | NN (L) – Green Bond Act. Nom. I CAP | ANT | 2.131 | 0 | 69 | |

| LU2361050912 | RDW Fds-RDW China Equity Fd Act. Nom. I ACC. | ANT | 3.000 | 3.000 | 0 | |

| LU1811861431 | Rob.CGF.-R.SAM Glob.SDG Cred. Act. Nom. ICH Acc. | ANT | 92.043 | 0 | 0 | |

| LU0429459356 | Xtrackers II US Treasuries Inhaber-Anteile 1D | ANT | 7.329 | 7.329 | 0 | |

| Schweiz | ||||||

| LI0122468528 | Uranium Resources Fund Inhaber-Anteile A | ANT | 60.000 | 0 | 0 | |

| Summe Wertpapiervermögen 3) | ||||||

| Derivate | ||||||

| (Bei den mit Minus gekennzeichneten Beständen handelt es sich um verkaufte Positionen) | ||||||

| Aktienindex-Derivate | ||||||

| Forderungen/ Verbindlichkeiten | ||||||

| Aktienindex-Terminkontrakte | ||||||

| DJ Euro Stoxx 50 Future (STXE) März 23 | XEUR | EUR Anzahl | -290 | |||

| E-Mini S&P 500 Index Future (ES) März 23 | XCME | USD Anzahl | 12 | |||

| Summe Aktienindex-Derivate | ||||||

| Devisen-Derivate | ||||||

| Forderungen/ Verbindlichkeiten | ||||||

| Devisenterminkontrakte (Kauf) | ||||||

| Offene Positionen | ||||||

| CHF/EUR 1.500.000,00 | OTC | |||||

| NOK/EUR 30.000.000,00 | OTC | |||||

| USD/EUR 13.000.000,00 | OTC | |||||

| Summe Devisen-Derivate | ||||||

| Bankguthaben, Geldmarktpapiere, Geldmarkt- und geldmarktnahe Fonds | ||||||

| Bankguthaben | ||||||

| EUR-Guthaben bei der Verwahrstelle | ||||||

| State Street Bank International GmbH | EUR | 600.583,02 | ||||

| Guthaben in sonstigen EU/EWR-Währungen | ||||||

| State Street Bank International GmbH | NOK | 65.440,40 | ||||

| State Street Bank International GmbH | PLN | 50.044,98 | ||||

| Guthaben in Nicht-EU/EWR-Währungen | ||||||

| State Street Bank International GmbH | AUD | 320.128,33 | ||||

| State Street Bank International GmbH | CAD | 594.343,36 | ||||

| State Street Bank International GmbH | CHF | 112.785,36 | ||||

| State Street Bank International GmbH | GBP | 3.856.047,79 | ||||

| State Street Bank International GmbH | HKD | 1.893.176,21 | ||||

| State Street Bank International GmbH | JPY | 52.712.209,00 | ||||

| State Street Bank International GmbH | SGD | 62.997,08 | ||||

| State Street Bank International GmbH | TRY | 26.280,90 | ||||

| State Street Bank International GmbH | USD | 252.823,35 | ||||

| Summe Bankguthaben 7) | ||||||

| Summe der Bankguthaben, Geldmarktpapiere, Geldmarkt- und geldmarktnahe Fonds 30) | ||||||

| Sonstige Vermögensgegenstände | ||||||

| Forderungen aus Ertragsausschüttung Investmentfonds | EUR | 242.115,51 | ||||

| Forderungen aus Anteilscheingeschäften | EUR | 11.869,89 | ||||

| Forderungen aus Wertpapiergeschäften | EUR | 365.540,28 | ||||

| Bestandsvergütung | EUR | 16.369,45 | ||||

| Forderungen aus Cash Collateral | EUR | 10.000,00 | ||||

| Summe Sonstige Vermögensgegenstände | ||||||

| Sonstige Verbindlichkeiten | ||||||

| Verbindlichkeiten aus Anteilscheingeschäften | EUR | -13.280,64 | ||||

| Kostenabgrenzung | EUR | -70.754,09 | ||||

| Summe Sonstige Verbindlichkeiten | ||||||

| Fondsvermögen | ||||||

| Umlaufende Anteile | STK | |||||

| Anteilwert | EUR | |||||

| ISIN | Gattungsbezeichnung | Kurs | Kurswert in EUR |

% des Fondsver- mögens |

|

| Wertpapier-Investmentanteile | 137.691.617,47 | 94,81 | |||

| KVG – eigene Wertpapier-Investmentanteile | 31.691.094,06 | 21,84 | |||

| Deutschland | 2.850.473,28 | 1,96 | |||

| DE0008476037 | Allianz Europazins Inhaber-Anteile A | EUR | 49,290 | 2.850.473,28 | 1,96 |

| Luxemburg | 28.840.620,78 | 19,88 | |||

| LU1136108591 | AGIF-Allianz Euro Credit SRI Inh. Anteile W | EUR | 921,090 | 9.933.034,56 | 6,85 |

| LU1633809782 | AGIF-Allianz Global Equ.Growth Inhaber-Ant. W Dis. | USD | 1.491,560 | 8.916.889,14 | 6,14 |

| LU1297616101 | Allianz GIF-Allianz Green Bond Inhaber-Anteile W | EUR | 862,680 | 9.990.697,08 | 6,89 |

| Gruppenfremde Wertpapier-Investmentanteile | 106.000.523,41 | 72,97 | |||

| Deutschland | 5.217.829,08 | 3,59 | |||

| DE000A2PF0Y9 | Focus Fund Growth Equities HI Inhaber-Anteile I | EUR | 1.369,740 | 1.482.058,68 | 1,02 |

| DE000A2AQZX9 | TBF SMART POWER Inhaber-Anteile I | EUR | 62,560 | 3.735.770,40 | 2,57 |

| Irland | 45.729.670,14 | 31,48 | |||

| IE00B5TB9J06 | Atlantis Intl Umb.-Japan Opp. Reg.Shares | EUR | 49,811 | 1.334.436,69 | 0,92 |

| IE00BGGJJB67 | Baillie G.W.-Health Innovat.Fd Reg.Acc.Shs B | EUR | 13,501 | 2.191.666,03 | 1,51 |

| IE00BJXBP187 | Brown Adv.Fds-Gl.Lead.Sustain. Reg. Acc.Shs C | USD | 12,030 | 2.828.726,32 | 1,95 |

| IE00BYXW3V29 | F.Sent.Inv.Gl.U.-FSSA Jap.Equ. Reg.Shares VI Acc. | EUR | 15,387 | 4.910.333,34 | 3,38 |

| IE00B3CCJC95 | G.A.M.Fds-Guinness Gl.Energy Reg.Shares E | USD | 9,349 | 8.134.638,13 | 5,60 |

| IE00BFYV9M80 | Guinness A.M.Fds-G.Sust.Energy Reg.Shs Z Acc. | EUR | 24,761 | 2.720.845,93 | 1,87 |

| IE00BMBTYN02 | LMGF-L.M.Mart.Cu.Gl.L.T.Uncon. Reg.Shs S Acc. | USD | 87,000 | 2.016.747,68 | 1,39 |

| IE00BF2S5F66 | Man F.-M.GLG Jap.CoreAl. Eq. Reg.Sh. IXX H EO Acc. | EUR | 108,250 | 6.607.796,50 | 4,55 |

| IE00BL5B4J15 | NBIF PLC-Neu.Ber.Jpn Eq.E. Reg.Shs I5 UNH Acc. | JPY | 9.827,740 | 2.197.401,63 | 1,51 |

| IE00BYV6MS67 | PGIM-Quant Sols Gl.Eq.Opps Fd Reg.Shares I Acc. | USD | 187,760 | 1.958.997,32 | 1,35 |

| IE00BN2BDS00 | Regnan UFICAV-GL Eq.Imp. Sols Reg.Shs SEED Acc. | EUR | 0,897 | 2.998.965,22 | 2,06 |

| IE00B6YX5D40 | SPDR S&P US Divid.Aristocr. ETF Reg.Shares (Dist) | USD | 69,150 | 5.380.229,47 | 3,70 |

| IE00BYTH5R14 | SPDR U.S.Divid.Arist.ESG ETF Reg.Shs Dis. | USD | 20,531 | 1.155.888,15 | 0,80 |

| IE00BDTMQ092 | Wellingt.M.Fds Ir.-W.Fintech Reg.Acc.Shs S | USD | 11,499 | 1.292.997,73 | 0,89 |

| Luxemburg | 53.745.125,59 | 37,00 | |||

| LU1923360744 | BAKERSTEEL GBL-Electrum Fund Act. au Port. S Acc. | EUR | 218,550 | 5.704.155,00 | 3,93 |

| LU1128910137 | BAKERSTEEL Gl.F.-Precious Met. Inhaber-Anteile D | EUR | 291,190 | 5.869.225,64 | 4,04 |

| LU1564328067 | BGF-Asian High Yield Bond Fd Act. Nom. A2 Acc. | USD | 7,960 | 3.085.958,37 | 2,12 |

| LU0102000758 | BNP Paribas Japan Small Cap Act. Nom. Cap. I | JPY | 17.304,000 | 3.722.887,28 | 2,56 |

| LU0690374029 | Fundsmith SICAV-Equity Fund Namens-Anteile I Acc. | EUR | 51,988 | 4.509.109,90 | 3,10 |

| LU0750223520 | Jupiter Global Fd-J.Dynamic Bd Namens-Ant.I Q Inc. | EUR | 8,850 | 0,09 | 0,00 |

| LU0861001427 | LOYS – LOYS Aktien Global Inhaber-Anteile S | EUR | 34,810 | 4.174.867,73 | 2,87 |

| LU2130029023 | LOYS FCP – Premium Dividende Act. Nom.ITN Acc. | EUR | 794,030 | 2.243.928,78 | 1,54 |

| LU2279564707 | Lyr.Val.GL Im.Va.Eq.Str. Act. Nom. I Acc. | USD | 97,780 | 458.759,50 | 0,32 |

| LU0552385535 | Mor.St.Inv.-Global Opportunity Acti. Nom Z | USD | 88,100 | 1.883.357,61 | 1,30 |

| LU1365052627 | NN (L) – Green Bond Act. Nom. I CAP | EUR | 4.604,080 | 9.811.294,48 | 6,76 |

| LU2361050912 | RDW Fds-RDW China Equity Fd Act. Nom. I ACC. | USD | 666,606 | 1.876.528,85 | 1,29 |

| LU1811861431 | Rob.CGF.-R.SAM Glob.SDG Cred. Act. Nom. ICH Acc. | EUR | 98,280 | 9.045.986,04 | 6,23 |

| LU0429459356 | Xtrackers II US Treasuries Inhaber-Anteile 1D | USD | 197,620 | 1.359.066,32 | 0,94 |

| Schweiz | 1.307.898,60 | 0,90 | |||

| LI0122468528 | Uranium Resources Fund Inhaber-Anteile A | CHF | 21,540 | 1.307.898,60 | 0,90 |

| Summe Wertpapiervermögen 3) | EUR | 137.691.617,47 | 94,81 | ||

| Derivate | |||||

| (Bei den mit Minus gekennzeichneten Beständen | |||||

| Aktienindex-Derivate | |||||

| Forderungen/ Verbindlichkeiten | |||||

| Aktienindex-Terminkontrakte | 442.247,97 | 0,30 | |||

| DJ Euro Stoxx 50 Future (STXE) März 23 | 465.352,50 | 0,32 | |||

| E-Mini S&P 500 Index Future (ES) März 23 | -23.104,53 | -0,02 | |||

| Summe Aktienindex-Derivate | EUR | 442.247,97 | 0,30 | ||

| Devisen-Derivate | |||||

| Forderungen/ Verbindlichkeiten | |||||

| Devisenterminkontrakte (Kauf) | -68.574,78 | -0,05 | |||

| Offene Positionen | |||||

| CHF/EUR 1.500.000,00 | 3.103,22 | 0,00 | |||

| NOK/EUR 30.000.000,00 | -20.388,46 | -0,01 | |||

| USD/EUR 13.000.000,00 | -51.289,54 | -0,04 | |||

| Summe Devisen-Derivate | EUR | -68.574,78 | -0,05 | ||

| Bankguthaben, Geldmarktpapiere, Geldmarkt- und geldmarktnahe Fonds | |||||

| Bankguthaben | |||||

| EUR-Guthaben bei der Verwahrstelle | |||||

| State Street Bank International GmbH | % | 100,000 | 600.583,02 | 0,41 | |

| Guthaben in sonstigen EU/EWR-Währungen | |||||

| State Street Bank International GmbH | % | 100,000 | 6.234,35 | 0,00 | |

| State Street Bank International GmbH | % | 100,000 | 10.664,55 | 0,01 | |

| Guthaben in Nicht-EU/EWR-Währungen | |||||

| State Street Bank International GmbH | % | 100,000 | 201.123,53 | 0,14 | |

| State Street Bank International GmbH | % | 100,000 | 408.230,89 | 0,28 | |

| State Street Bank International GmbH | % | 100,000 | 114.137,89 | 0,08 | |

| State Street Bank International GmbH | % | 100,000 | 4.404.143,44 | 3,03 | |

| State Street Bank International GmbH | % | 100,000 | 228.236,51 | 0,16 | |

| State Street Bank International GmbH | % | 100,000 | 361.356,86 | 0,25 | |

| State Street Bank International GmbH | % | 100,000 | 43.576,99 | 0,03 | |

| State Street Bank International GmbH | % | 100,000 | 1.322,29 | 0,00 | |

| State Street Bank International GmbH | % | 100,000 | 237.236,89 | 0,16 | |

| Summe Bankguthaben 7) | EUR | 6.616.847,21 | 4,55 | ||

| Summe der Bankguthaben, Geldmarktpapiere, Geldmarkt- und geldmarktnahe Fonds 30) | EUR | 6.616.847,21 | 4,55 | ||

| Sonstige Vermögensgegenstände | |||||

| Forderungen aus Ertragsausschüttung Investmentfonds | 242.115,51 | 0,17 | |||

| Forderungen aus Anteilscheingeschäften | 11.869,89 | 0,01 | |||

| Forderungen aus Wertpapiergeschäften | 365.540,28 | 0,25 | |||

| Bestandsvergütung | 16.369,45 | 0,01 | |||

| Forderungen aus Cash Collateral | 10.000,00 | 0,01 | |||

| Summe Sonstige Vermögensgegenstände | EUR | 645.895,13 | 0,45 | ||

| Sonstige Verbindlichkeiten | |||||

| Verbindlichkeiten aus Anteilscheingeschäften | -13.280,64 | -0,01 | |||

| Kostenabgrenzung | -70.754,09 | -0,05 | |||

| Summe Sonstige Verbindlichkeiten | EUR | -84.034,73 | -0,06 | ||

| Fondsvermögen | EUR | 145.243.998,27 | 100,00 | ||

| Umlaufende Anteile | 679.794 | ||||

| Anteilwert | 213,66 | ||||

3) Die Wertpapiere des Sondervermögens sind teilweise durch Geschäfte mit Finanzinstrumenten abgesichert.

7) Diese Bankguthaben sind ganz oder teilweise als Sicherheiten für sonstige Derivate an einen Dritten übertragen worden.

30) Im Bankguthaben können Cash Initial Margin enthalten sein.

| Gattungsbezeichnung | gesamt | |

| Gesamtbetrag der Nennwerte der Bankguthaben, die Dritten als Sicherheiten für sonstige Derivate dienen (Collateral Management): | EUR | 10.000,00 |

Wertpapierkurse bzw. Marktsätze

Die Vermögensgegenstände des Sondervermögens sind auf der Grundlage nachstehender Kurse/Marktsätze bewertet:

Alle Vermögenswerte: Kurse bzw. Marktsätze per 16.12.2022 oder letztbekannte

Devisenkurs(e) bzw. Konversionsfaktor(en) (in Mengennotiz) per 16.12.2022

| Großbritannien, Pfund | (GBP) | 1 Euro = GBP | 0,87555 |

| Norwegen, Kronen | (NOK) | 1 Euro = NOK | 10,49675 |

| Schweiz, Franken | (CHF) | 1 Euro = CHF | 0,98815 |

| Türkei, Lira (Neu) | (TRY) | 1 Euro = TRY | 19,87530 |

| Polen, Zloty | (PLN) | 1 Euro = PLN | 4,69265 |

| USA, Dollar | (USD) | 1 Euro = USD | 1,06570 |

| Kanada, Dollar | (CAD) | 1 Euro = CAD | 1,45590 |

| Singapur, Dollar | (SGD) | 1 Euro = SGD | 1,44565 |

| Japan, Yen | (JPY) | 1 Euro = JPY | 145,87300 |

| Hongkong, Dollar | (HKD) | 1 Euro = HKD | 8,29480 |

| Australien, Dollar | (AUD) | 1 Euro = AUD | 1,59170 |

Marktschlüssel

Terminbörsen

| XCME | = | Chicago – Chicago Mercantile Exchange (CME) |

| XEUR | = | Eurex (Eurex Frankfurt/Eurex Zürich) |

OTC

| OTC | = | Over-the-Counter |

Kapitalmaßnahmen

Alle Umsätze, die aus Kapitalmaßnahmen hervorgehen (technische Umsätze), werden als Zu- oder Abgang ausgewiesen.

Während des Berichtszeitraumes abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen:

– Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen (Marktzuordnung zum Berichtsstichtag):

| ISIN | Gattungsbezeichnung | Stück bzw. Anteile bzw. Währung |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

| Wertpapier-Investmentanteile | ||||

| Gruppenfremde Wertpapier-Investmentanteile | ||||

| Irland | ||||

| IE00BD1F4M44 | iShsIV-Edge MSCI USA V.F.U.ETF Reg.Shares | ANT | 0 | 463.639 |

| Luxemburg | ||||

| LU1339879915 | Alger – Alger Small Cap Focus Reg.Shares I Cap. | ANT | 0 | 58.885 |

| LU2066734513 | LOYS FCP – Premium Dividende Act. Nom. I Dis. | ANT | 0 | 4.797 |

| LU2279564376 | Lyr.Val.GL Val.Eq.Stra. Act. Nom. I Acc. | ANT | 0 | 1.000 |

| LU1842711506 | MS Invt Fds-Global Sustain Fd Actions Nom.J Acc. | ANT | 0 | 48.472 |

| LU0306285197 | UBAM-Angel Japan S.Cap Equity Inh.-Ant. I Cap. | ANT | 0 | 8.578 |

| LU0384405600 | Vontobel Fund-Clean Technology Act. Nominatives B | ANT | 0 | 6.394 |

| Gattungsbezeichnung | Stück bzw. Anteile bzw. Währung |

Volumen in 1.000 |

|

| Derivate | |||

| (In Opening-Transaktionen umgesetzte Optionsprämien bzw. Volumen der Optionsgeschäfte, bei Optionsscheinen Angabe der Käufe und Verkäufe.) | |||

| Terminkontrakte | |||

| Aktienindex-Terminkontrakte | |||

| Gekaufte Kontrakte: | EUR | 19.306 | |

| (Basiswert(e): Russell 2000 Index, S&P 500 Index, S&P/TSX 60 Index (Price) (CAD), STXE 600 Basic Resources Index (Price) (EUR)) | |||

| Verkaufte Kontrakte: | EUR | 61.225 | |

| (Basiswert(e): DAX Performance-Index, EURO STOXX 50 Index (Price) (EUR), Nikkei 225 Stock Average Index (JPY)) | |||

| Devisentermingeschäfte | |||

| Devisenterminkontrakte (Verkauf) | |||

| Verkauf von Devisen auf Termin: | |||

| GBP/USD | EUR | 2.397 | |

| JPY/EUR | EUR | 8.148 | |

| RUB/EUR | EUR | 2.316 | |

| USD/EUR | EUR | 19.412 | |

| Devisenterminkontrakte (Kauf) | |||

| Kauf von Devisen auf Termin: | |||

| CHF/EUR | EUR | 1.521 | |

| JPY/EUR | EUR | 7.811 | |

| NOK/EUR | EUR | 1.425 | |

| RUB/EUR | EUR | 2.305 | |

| USD/EUR | EUR | 30.919 | |

Ertrags- und Aufwandsrechnung

für den Zeitraum vom 19.12.2021 – 18.12.2022

(einschließlich Ertragsausgleich)

| EUR | EUR | |

| I. Erträge | ||

| 1. Dividenden inländischer Aussteller (vor Körperschaftsteuer) |

0,00 | |

| 2. Dividenden ausländischer Aussteller (vor Quellensteuer) |

0,00 | |

| 3. Zinsen aus inländischen Wertpapieren | 0,00 | |

| 4. Zinsen aus ausländischen Wertpapieren (vor Quellensteuer) |

0,00 | |

| 5. Zinsen aus Liquiditätsanlagen im Inland | -2.506,81 | |

| a) Negative Einlagezinsen | -11.699,11 | |

| b) Positive Einlagezinsen | 9.192,30 | |

| 6. Zinsen aus Liquiditätsanlagen im Ausland (vor Quellensteuer) |

0,00 | |

| 7. Erträge aus Investmentanteilen | 403.999,27 | |

| 8. Erträge aus Wertpapier-Darlehen- und -Pensionsgeschäften |

0,00 | |

| 9a. Abzug inländischer Körperschaftsteuer | 0,00 | |

| 9b. Abzug ausländischer Quellensteuer | 0,00 | |

| 10. Sonstige Erträge | 169.340,29 | |

| Summe der Erträge | 570.832,75 | |

| II. Aufwendungen | ||

| 1. Zinsen aus Kreditaufnahmen | -1.792,91 | |

| 2. Verwaltungsvergütung | -1.753.685,34 | |

| a) Pauschalvergütung1) | -1.753.685,34 | |

| 3. Verwahrstellenvergütung | 0,00 | |

| 4. Prüfungs- und Veröffentlichungskosten | 0,00 | |

| 5. Sonstige Aufwendungen | -356,74 | |

| Summe der Aufwendungen | -1.755.834,99 | |

| III. Ordentlicher Nettoertrag | -1.185.002,24 | |

| IV. Veräußerungsgeschäfte | ||

| 1. Realisierte Gewinne | 8.687.104,08 | |

| 2. Realisierte Verluste | -5.911.458,25 | |

| Ergebnis aus Veräußerungsgeschäften | 2.775.645,83 | |

| V. Realisiertes Ergebnis des Geschäftsjahres | 1.590.643,59 | |

| 1. Nettoveränderung der nicht realisierten Gewinne |

-12.574.831,52 | |

| 2. Nettoveränderung der nicht realisierten Verluste | -10.988.723,06 | |

| VI. Nicht realisiertes Ergebnis des Geschäfts- jahres |

-23.563.554,58 | |

| VII. Ergebnis des Geschäftsjahres | -21.972.910,99 |

1) Gemäß den Vertragsbedingungen ist für das Sondervermögen eine an die Kapitalverwaltungsgesellschaft abzuführende Pauschalvergütung („All-In-Fee“) in der Höhe von 1,25 % p.a. (im Geschäftsjahr 1,25 % p.a.) vereinbart. Hieraus bestritt die Kapitalverwaltungsgesellschaft die Kosten für das Portfoliomanagement sowie unter anderem die Aufwendungen für die Verwahrstelle (im Geschäftsjahr 0,008 % p.a.) und für Sonstige Dritte (z.B. Druck- und Veröffentlichungskosten, Abschlussprüfung, etc.).

Entwicklung des Sondervermögens 2021/2022

| EUR | EUR | |

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres |

180.034.330,38 | |

| 1. Ausschüttung bzw. Steuerabschlag für das Vorjahr | 0,00 | |

| 2. Zwischenausschüttung(en) | 0,00 | |

| 3. Mittelzufluss (netto) | -12.925.394,44 | |

| a) Mittelzuflüsse aus Anteilschein-Verkäufen | 5.808.779,67 | |

| davon aus Anteilschein-Verkäufen | 5.808.779,67 | |

| davon aus Verschmelzung | 0,00 | |

| b) Mittelabflüsse aus Anteilschein-Rücknahmen | -18.734.174,11 | |

| 4. Ertragsausgleich/Aufwandsausgleich | 107.973,32 | |

| 5. Ergebnis des Geschäftsjahres | -21.972.910,99 | |

| davon Nettoveränderung der nicht realisierten Gewinne |

-12.574.831,52 | |

| davon Nettoveränderung der nicht realisierten Verluste |

-10.988.723,06 | |

| II. Wert des Sondervermögens am Ende des Geschäftsjahres |

145.243.998,27 |

Verwendung der Erträge des Sondervermögens

| Berechnung der Wiederanlage | insgesamt EUR | je Anteil EUR*) |

| I. Für die Wiederanlage verfügbar | ||

| 1. Realisiertes Ergebnis des Geschäftsjahres | 1.590.643,59 | 2,34 |

| 2. Zuführung aus dem Sondervermögen | 0,00 | 0,00 |

| 3. Zur Verfügung gestellter Steuerabzugsbetrag | 0,00 | 0,00 |

| II. Wiederanlage | 1.590.643,59 | 2,34 |

Umlaufende Anteile per 18.12.2022: Stück 679.794

*) Rundungsbedingte Differenzen bei den je Anteil-Werten sind möglich.

Anhang

Anteilklassen

Für das Sondervermögen können Anteilklassen im Sinne von § 16 Abs. 2 der „Allgemeinen Anlagebedingungen“ gebildet werden, die sich hinsichtlich der Ertragsverwendung, des Ausgabeaufschlags, des Rücknahmeabschlags, der Währung des Anteilwertes einschließlich des Einsatzes von Währungssicherungsgeschäften, der Pauschalvergütung, der Mindestanlagesumme oder einer Kombination dieser Merkmale unterscheiden können. Die Bildung von Anteilklassen ist jederzeit zulässig und liegt im Ermessen der Gesellschaft.

Im Berichtszeitraum war(en) die in der nachfolgenden Tabelle aufgeführte(n) Anteilklasse(n) aufgelegt.

| Anteilklasse | Währung | Pauschal- vergütung in % p.a. |

Ausgabeauf- schlag in % |

Rücknahme- abschlag in % |

||

| maximal | aktuell | maximal | aktuell | |||

| AT | EUR | 1,25 | 1,25 | 2,50 | 2,50 | — |

| Anteilklasse | Mindestanlage- summe |

Ertragsver- wendung |

| AT | — | thesaurierend |

Angaben gemäß § 7 Nr. 9 KARBV und § 37 Abs. 1 und 2 DerivateV

| Das Exposure, das durch Derivate erzielt wird | 1.087,58 EUR1) |

| Die Vertragspartner der derivativen Geschäfte | XCME, XEUR 2), BofA Securities Europe S.A., Deutsche Bank AG, Morgan Stanley Eu- rope SE, State Street Bank and Trust Co. [London Branch] |

| Gesamtbetrag der i.Z.m. Derivaten von Dritten gewährten Sicherheiten: | – |

| davon: | |

| Bankguthaben | – |

| Schuldverschreibungen | – |

| Aktien | – |

1) Das Exposure wird basierend auf Marktwerten ausgewiesen.

2) Vertragspartner bei börsengehandelten derivativen Geschäften ist grundsätzlich die jeweilige Börse.

Potenzieller Risikobetrag für das Marktrisiko (gemäß § 37 DerivateV)

Die Auslastung der Obergrenze für das Marktrisikopotenzial (gemäß §§ 10 und 11 DerivateV) wurde für dieses Sondervermögen gemäß der Derivateverordnung nach dem qualifizierten Ansatz anhand eines Vergleichsvermögens ermittelt.

Die Überwachung des Sondervermögens erfolgt nach § 7 Abs. 1 DerivateV auf Basis des relativen VaR-Ansatzes. Der potenzielle Risikobetrag für das Marktrisiko wird relativ zu einem derivatefreien Vergleichsvermögen limitiert.

| Angaben nach dem qualifizierten Ansatz: | |

| kleinster potenzieller Risikobetrag | 2,67 % |

| größter potenzieller Risikobetrag | 4,13 % |

| durchschnittlicher potenzieller Risikobetrag | 3,37 % |

| Risikomodell, das gemäß § 10 DerivateV verwendet wurde: | |

| Delta-Normal-Methode | |

| Parameter, die gemäß § 11 DerivateV verwendet wurden: | |

| angenommene Haltedauer: 10 Tage | |

| einseitiges Prognoseintervall mit einer Wahrscheinlichkeit von 99 % | |

| effektiver historischer Beobachtungszeitraum von 250 Tagen | |

| Genutzte Hebelwirkung aus der Verwendung von Derivaten im Zeitraum 19.12.2021 bis 18.12.2022 | 117,63 % |

Die erwartete Hebelwirkung der Derivate wird als erwartete Summe der Nominalwerte der Derivate ohne Berücksichtigung von Aufrechnungseffekten berechnet. Die tatsächliche Summe der Nominalwerte der Derivate kann die erwartete Summe der Nominalwerte der Derivate zeitweise übersteigen oder sich in der Zukunft ändern.

Derivate können von der Gesellschaft mit unterschiedlichen Zielsetzungen eingesetzt werden, einschließlich Absicherung oder spekulative Ziele. Die Berechnung der Summe der Nominalwerte der Derivate unterscheidet nicht zwischen den unterschiedlichen Zielsetzungen des Derivateeinsatzes. Aus diesem Grund liefert die erwartete Summe der Nominalwerte der Derivate keine Indikation über den Risikogehalt des Sondervermögens.

| Zusammensetzung des Vergleichsvermögens | 60% MSCI THE WORLD INDEX TOTAL RETURN (NET), 40% JP MORGAN GBI EURO- PE RETURN REBASED LAST BUSINESS DAY OF MONTH IN EUR |

| Das Exposure, das durch Wertpapier-Darlehen und Pensionsgeschäfte erzielt wird | – |

| Die Vertragspartner der Wertpapier-Darlehen und Pensionsgeschäfte | – |

| Gesamtbetrag der i.Z.m. Wertpapier-Darlehen und Pensionsgeschäften von Dritten gewährten Sicherheiten: | – |

| davon: | |

| Bankguthaben | – |

| Schuldverschreibungen | – |

| Aktien | – |

| Die Erträge, die sich aus den Wertpapier-Darlehen und Pensionsgeschäften für den gesamten Berichtszeitraum ergeben, einschließlich der angefallenen direk- ten und indirekten Kosten und Gebühren |

|

| PremiumStars Wachstum | – |

| Emittenten oder Garanten, deren Sicherheiten mehr als 20% des Wertes des Fonds ausgemacht haben: | – |

Sonstige Angaben

| Anteilwert | |

| PremiumStars Wachstum | 213,66 EUR |

| Umlaufende Anteile | |

| PremiumStars Wachstum | 679.794 STK |

Angaben zu den Verfahren zur Bewertung der Vermögensgegenstände

Die Bewertung erfolgt durch die Kapitalverwaltungsgesellschaft (KVG).

Aktien, Bezugsrechte, Börsennotierte Fonds (ETFs), Genussscheine, Rentenpapiere und börsengehandelte Derivate werden, sofern vorhanden, grundsätzlich mit handelbaren Börsenkursen bewertet.

Rentenpapiere, für die keine handelbaren Börsenkurse vorliegen, werden mit validierten Kursstellungen von Brokern oder unter Einbeziehung der relevanten Marktinformationen im Rahmen von regelmäßig überprüften Modellen bewertet.

Genussscheine, für die keine handelbaren Börsenkurse vorliegen, werden mit dem Mittelwert von Bid- und Ask-Kurs bewertet.

Nicht börsengehandelte Derivate und Bezugsrechte werden unter Einbeziehung der relevanten Marktinformationen im Rahmen von regelmäßig überprüften Modellen bewertet.

Investmentfondsanteile werden mit dem von der Investmentgesellschaft veröffentlichten Rücknahmepreis bewertet.

Bankguthaben und Sonstige Vermögensgegenstände werden zum Nennwert, Festgelder zum Verkehrswert und Verbindlichkeiten zum Rückzahlungsbetrag bewertet.

Nicht notierte Aktien und Beteiligungen werden zu dem aktuellen Verkehrswert bewertet, der bei sorgfältiger Einschätzung nach geeigneten Bewertungsmodellen unter Berücksichtigung der aktuellen Marktgegebenheiten angemessen ist.

Die angewandten Verfahren zur Bewertung des Sondervermögens decken die aus der Covid-Pandemie und aus dem Russland-Ukraine-Krieg herrührenden Marktauswirkungen ab. Darüber hinausgehende Anpassungen waren zum Zeitpunkt der Aufstellung des Jahresberichts nicht erforderlich.

Die in diesem Jahresbericht ausgewiesenen Anlagen werden i.H.v. 95,06% des Fondsvermögens mit handelbaren Börsenkursen oder Marktpreisen und 0,00% zu abgeleiteten Verkehrswerten bzw. validierten Kursstellungen von Brokern bewertet. Die verbleibenden 4,94% des Fondsvermögens bestehen aus Sonstigen Vermögensgegenständen, Sonstigen Verbindlichkeiten sowie Barvermögen.

Angaben zur Transparenz sowie zur Gesamtkostenquote

| Gesamtkostenquote (TER) (synthetisch)*) | |

| PremiumStars Wachstum | 1,90 % |

| Die Total Expense Ratio (TER) gibt an, wie stark das Fondsvermögen mit Kosten belastet wird. Berücksichtigt wird die Pauschalvergütung sowie gegebenenfalls darüber hinaus anfallende Kosten mit Ausnahme der im Fonds angefallenen Transaktionskosten, Zinsen aus Kreditaufnahme und etwaiger erfolgsabhängiger Vergütungen. Der Aufwandsausgleich für die angefallenen Kosten wird nicht berücksichtigt. Da der Fonds mehr als 10 % seiner Vermögenswerte in andere Investmentfonds („Zielfonds“) anlegen kann, fallen im Zusammenhang mit den Zielfonds weitere Kosten an, die bei der Ermittlung der TER anteilig berücksichtigt werden. Die Summe der im angegebenen Zeitraum berücksichtigten Kosten wird zum durchschnittlichen Fondsvermögen ins Verhältnis gesetzt. Der sich daraus ergebende Prozentsatz ist die TER. Die Berechnungsweise entspricht der gemäß der CESR Guideline 10-674 in Verbindung mit der EU-Verordnung 583/2010 empfohlenen Methode. | |

| Angaben zur erfolgsabhängigen Vergütung | |

| Eine erfolgsabhängige Vergütung wird auf der Grundlage der im Prospekt definierten Modalitäten von der Verwaltungsgesellschaft erhoben. Die Abrechnungsperiode für eine erfolgsabhängige Vergütung kann von dem Geschäftsjahr des Fonds abweichen. Die Verwaltungsgesellschaft erhält für die jeweilige relevante Abrechnungsperiode nur dann eine erfolgsabhängige Vergütung, wenn der aus positiver Benchmark-Abweichung errechnete Betrag den negativen Vortrag aus der vorangegangenen Abrechnungsperiode am Ende der Abrechnungsperiode übersteigt. In diesem Fall besteht der Vergütungsanspruch der Verwaltungsgesellschaft aus der Differenz beider Beträge. Im Laufe des Geschäftsjahres wird der Stand der performanceabhängigen Verwaltungsvergütung für die aktuelle Abrechnungsperiode regelmäßig – auch zum Geschäftsjahresende – ermittelt und als Verbindlichkeit im Fonds abgegrenzt. Der Betrag der berechneten erfolgsabhängigen Vergütung des Geschäftsjahres setzt sich somit aus zwei Zeiträumen zusammen: | |

| 1. Differenz aus dem Stand zum Geschäftsjahresende des Vorjahres und dem Ende der Abrechnungsperiode. | |

| 2. Stand der aktuellen Abrechnungsperiode zum Geschäftsjahresende. | |

| Demzufolge kann, wie in diesem Geschäftsjahr, der Ausweis der berechneten erfolgsabhängigen Vergütung negativ sein. Zum Ende des letzten Geschäftsjahres wurden Verbindlichkeiten im Fonds abgegrenzt, die zum Ende dieses Geschäftsjahres ganz (per Ende der Abrechnungsperiode wurde keine erfolgsabhängige Vergütung gezahlt) bzw. teilweise (per Ende der Abrechnungsperiode wurde eine erfolgsabhängige Vergütung gezahlt) aufgelöst wurden. | |

| Die hier ausgewiesene erfolgsabhängige Vergütung kann aufgrund des Ertragsausgleichs von den in der Ertrags- und Aufwandsrechnung ausgewiesenen Beträgen abweichen. | |

| Der tatsächliche Betrag der berechneten erfolgsabhängigen Vergütung | |

| PremiumStars Wachstum | 0,00 |

| Erfolgsabhängige Vergütung in % des durchschnittlichen Nettoinventarwertes | |

| PremiumStars Wachstum | – |

| An die Verwaltungsgesellschaft oder Dritte gezahlte Pauschalvergütungen | |

| PremiumStars Wachstum | 1.753.685,34 EUR |

| Der Gesellschaft fließen keine Rückvergütungen der aus dem jeweiligen Sondervermögen an die Verwahrstelle und an Dritte zu leistenden Vergütungen und Aufwendungserstattungen zu. |

|

| PremiumStars Wachstum | |

| Die Gesellschaft hat im Berichtszeitraum mehr als 10% der vereinnahmten Pauschalvergütung des Sondervermögens an Vermittler von Anteilen des Sonderver- mögens auf den Bestand von vermittelten Anteilen gezahlt. |

|

| Ausgabeauf- und Rücknahmeabschläge, die dem Sondervermögen für den Erwerb und die Rücknahme von Investmentanteilen berechnet wurden | 0,00 |

| Verwaltungsvergütungssatz für im Sondervermögen gehaltene Investmentanteile | |

| AGIF-Allianz Euro Credit SRI Inh. Anteile W | 0,27 % |

| AGIF-Allianz Global Equ.Growth Inhaber-Ant. W Dis. | 0,45 % |

| Alger – Alger Small Cap Focus Reg.Shares I Cap. | 0,85 % |

| Allianz Europazins Inhaber-Anteile A | 0,61 % |

| Allianz GIF-Allianz Green Bond Inhaber-Anteile W | 0,27 % |

| Atlantis Intl Umb.-Japan Opp. Reg.Shares | 1,50 % |

| BAKERSTEEL GBL-Electrum Fund Act. au Port. S Acc. | n.v. |

| BAKERSTEEL Gl.F.-Precious Met. Inhaber-Anteile D | n.v. |

| BGF-Asian High Yield Bond Fd Act. Nom. A2 Acc. | n.v. |

| BNP Paribas Japan Small Cap Act. Nom. Cap. | n.v. |

| Baillie G.W.-Health Innovat.Fd Reg.Acc.Shs B | 0,50 % |

| Brown Adv.Fds-Gl.Lead.Sustain. Reg. Acc.Shs C | 0,50 % |

| F.Sent.Inv.Gl.U.-FSSA Jap.Equ. Reg.Shares VI Acc. | 1,00 % |

| Focus Fund Growth Equities HI Inhaber-Anteile I | n.v. |

| Fundsmith SICAV-Equity Fund Namens-Anteile I Acc. | 0,90 % |

| G.A.M.Fds-Guinness Gl.Energy Reg.Shares E | 0,75 % |

| Guinness A.M.Fds-G.Sust.Energy Reg.Shs Z Acc. | 0,25 % |

| Jupiter Global Fd-J.Dynamic Bd Namens-Ant.I Q Inc. | 0,50 % |

| LMGF-L.M.Mart.Cu.Gl.L.T.Uncon. Reg.Shs S Acc. | n.v. |

| LOYS – LOYS Aktien Global Inhaber-Anteile S | 0,12 % |

| LOYS FCP – Premium Dividende Act. Nom. I Dis. | n.v. |

| LOYS FCP – Premium Dividende Act. Nom.ITN Acc. | 0,00 % |

| Lyr.Val.GL Im.Va.Eq.Str. Act. Nom. I Acc. | n.v. |

| Lyr.Val.GL Val.Eq.Stra. Act. Nom. I Acc. | n.v. |

| MS Invt Fds-Global Sustain Fd Actions Nom.J Acc. | 0,50 % |

| Man F.-M.GLG Jap.CoreAl.Eq. Reg.Sh. IXX H EO Acc. | 0,55 % |

| Mor.St.Inv.-Global Opportunity Acti. Nom Z | 0,75 % |

| NBIF PLC-Neu.Ber.Jpn Eq.E. Reg.Shs I5 UNH Acc. | n.v. |

| NN (L) – Green Bond Act. Nom. I CAP | 0,20 % |

| PGIM-Quant Sols Gl.Eq.Opps Fd Reg.Shares I Acc. | 0,75 % |

| RDW Fds-RDW China Equity Fd Act. Nom. I ACC. | n.v. |

| Regnan UFICAV-GL Eq.Imp.Sols Reg.Shs SEED Acc. | 0,25 % |

| Rob.CGF.-R.SAM Glob.SDG Cred. Act. Nom. ICH Acc. | 0,40 % |

| SPDR S&P US Divid.Aristocr.ETF Reg.Shares (Dist) | 0,35 % |

| SPDR U.S.Divid.Arist.ESG ETF Reg.Shs Dis. | 0,35 % |

| TBF SMART POWER Inhaber-Anteile I | 1,10 % |

| UBAM-Angel Japan S.Cap Equity Inh.-Ant. I Cap. | 0,90 % |

| Uranium Resources Fund Inhaber-Anteile A | 1,80 % |

| Vontobel Fund-Clean Technology Act. Nominatives B | n.v. |

| Wellingt.M.Fds Ir.-W.Fintech Reg.Acc.Shs S | 0,80 % |

| Xtrackers II US Treasuries Inhaber-Anteile 1D | 0,01 % |

| iShsIV-Edge MSCI USA V.F.U.ETF Reg.Shares | n.v. |

*) Durch Kalkulation mit dem durchschnittlichen NAV können geringfügige Rundungsdifferenzen zur Pauschalvergütung entstanden sein.

Wesentliche sonstige Erträge und sonstige Aufwendungen

| Sonstige Erträge | Bestandsvergütung | EUR | 169.330,25 |

| Sonstige Aufwendungen | Advisor Vergütung | EUR | -356,74 |

| Transaktionskosten im Geschäftsjahr (inkl. Transaktionskosten im Zusammenhang mit Wertpapiergeschäften (nicht in der E+A-Rechnung enthalten)) gesamt | |||

| PremiumStars Wachstum | 5.013,03 | ||

Weitere zum Verständnis des Berichts erforderliche Angaben

Erläuterung der Nettoveränderung

Die Ermittlung der Nettoveränderung der nicht realisierten Gewinne und Verluste erfolgt dadurch, dass in jedem Berichtszeitraum die in den Anteilspreis einfließenden Wertansätze der Vermögensgegenstände mit den jeweiligen historischen Anschaffungskosten verglichen werden, die Höhe der positiven Differenzen in die Summe der nicht realisierten Gewinne einfließt, die Höhe der negativen Differenzen in die Summe der nicht realisierten Verluste einfließt und aus dem Vergleich der Summenpositionen zum Ende des Berichtszeitraumes mit den Summenpositionen zum Anfang des Berichtszeitraumes die Nettoveränderungen ermittelt werden.

Erläuterung des Verwaltungsvergütungssatzes für im Sondervermögen gehaltene Investmentanteile

Zum Zeitpunkt des Geschäftsjahresendes und der Jahresabschlusserstellung lagen uns bei den mit n.v. angegebenen Investmentanteilen keine Verwaltungsvergütungssätze vor.

Zusätzliche Anhangangaben gemäß der Verordnung (EU) 2015/2365 betreffend Wertpapierfinanzierungsgeschäfte

Der betrachtete Fonds war während des Berichtszeitraums in keinerlei Wertpapierfinanzierungsgeschäfte nach Verordnung (EU) 2015/2365 investiert, weshalb im Folgenden kein Ausweis zu dieser Art von Geschäften gemacht wird.

Angaben zur Transparenz der Förderung von ökologischen oder sozialen Merkmalen und nachhaltigen Investitionen

Die diesem Finanzprodukt zugrunde liegenden Investitionen berücksichtigen nicht die EU-Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten.

Angaben zur Mitarbeitervergütung (alle Werte in EUR) der Allianz Global Investors GmbH für das Geschäftsjahr vom 01.01.2021 bis zum 31.12.2021

Die folgende Aufstellung zeigt die Gesamtsumme der im abgelaufenen Geschäftsjahr tatsächlich gezahlten Vergütungszahlen für Mitarbeiter der Allianz Global Investors GmbH gegliedert in fixe und variable Bestandteile sowie nach Geschäftsleitern, Risikoträgern, Beschäftigten mit Kontrollfunktionen und Mitarbeitern, die eine Gesamtvergütung erhalten, auf Grund derer sie sich in derselben Einkommensstufe befinden wie Geschäftsleiter und Risikoträger.

AllianzGI GmbH, Vergütung 2021

alle Werte in EUR

tatsächlich gezahlte Vergütung (cash-flow 2021)

| Anzahl Mitarbeiter 1.668 | ||||||

| davon Risk Taker |

davon Geschäftsleiter |

davon andere Risk Taker |

davon mit Kontrollfunktion |

davon mit gleichem Einkommen |

||

| Fixe Vergütung | 155.709.850 | 6.149.684 | 853.418 | 1.430.671 | 220.480 | 3.645.115 |

| Variable Vergütung | 103.775.068 | 10.383.891 | 746.730 | 1.949.415 | 155.462 | 7.532.283 |

| Gesamtvergütung | 259.484.918 | 16.533.575 | 1.600.148 | 3.380.086 | 375.942 | 11.177.398 |

Die Angaben zur Mitarbeitervergütung enthalten keine Vergütungen, die von ausgelagerten Managern an deren Mitarbeiter gezahlt werden.

Festlegung der Vergütung

AllianzGI unterliegt den für die Kapitalverwaltungsgesellschaften geltenden aufsichtsrechtlichen Vorgaben im Hinblick auf die Gestaltung des Vergütungssystems. Für die Entscheidung über die Festlegung der Vergütung der Mitarbeiter ist regelmäßig die Geschäftsführung der Gesellschaft zuständig. Für die Geschäftsführung selbst liegt die Entscheidung über die Festlegung der Vergütung beim Gesellschafter.

Die Gesellschaft hat einen Vergütungsausschuss eingerichtet, der die gesetzlich vorgeschriebenen Aufgaben wahrnimmt. Dieser Vergütungsausschuss setzt sich zusammen aus zwei Mitgliedern des Aufsichtsrats der Gesellschaft, die jeweils vom Aufsichtsrat gewählt werden, wobei ein Mitglied ein Mitarbeitervertreter sein sollte.

Der Bereich Personal entwickelte in enger Zusammenarbeit mit den Bereichen Risikomanagement und Recht & Compliance sowie externen Beratern und unter Einbindung der Geschäftsführung die Vergütungspolitik der Gesellschaft unter den Anforderungen der OGAW und AIFM-Richtlinie. Diese Vergütungspolitik gilt sowohl für die in Deutschland ansässige Gesellschaft als auch deren Zweigniederlassungen.

Vergütungsstruktur

Die Hauptkomponenten der monetären Vergütung sind das Grundgehalt, das typischerweise den Aufgabenbereich, Verantwortlichkeiten und Erfahrung widerspiegelt, wie sie für eine bestimmte Funktion erforderlich sind, sowie die Gewährung einer jährlichen variablen Vergütung.

Die Summe der unternehmensweit bereitzustellenden variablen Vergütungen ist vom Geschäftserfolg sowie der Risikoposition des Unternehmens abhängig und schwankt daher von Jahr zu Jahr. In diesem Rahmen orientiert sich die Zuweisung konkreter Beträge zu einzelnen Mitarbeitern an der Leistung des Mitarbeiters bzw. seiner Abteilung während der jeweiligen Betrachtungsperiode.

Die variable Vergütung umfasst eine jährliche Bonuszahlung in bar nach Abschluss des Geschäftsjahres. Für Beschäftige deren variable Vergütung einen bestimmten Wert überschreitet, wird ein signifikanter Anteil der jährlichen variablen Vergütung um drei Jahre aufgeschoben.

Die aufgeschobenen Anteile steigen entsprechend der Höhe der variablen Vergütung. Die Hälfte des aufgeschobenen Betrags ist an die Leistung des Unternehmens gebunden, die andere Hälfte wird in von AllianzGI verwaltete Fonds investiert. Die letztendlich zur Auszahlung kommenden Beträge sind vom Geschäftserfolg des Unternehmens oder der Wertentwicklung von Anteilen an bestimmten Investmentfonds während einer mehrjährigen Periode abhängig.

Des Weiteren können die aufgeschobenen Vergütungselemente gemäß der Planbedingungen verfallen.

Leistungsbewertung

Die Höhe der Zahlung an die Mitarbeiter ist an qualitative und quantitative Leistungsindikatoren geknüpft.

Für Investment Manager, deren Entscheidungen große Auswirkungen auf den Erfolg der Investmentziele unserer Kunden haben, orientieren sich quantitative Indikatoren an einer nachhaltigen Anlage-Performance. Insbesondere bei Portfolio Managern orientiert sich das quantitative Element an der Benchmark des Kundenportfolios oder an der vom Kunden vorgegebenen Renditeerwartung – gemessen über einen Zeitraum von einem Jahr sowie von drei Jahren.

Zu den Zielen von Mitarbeitern im direkten Kundenkontakt gehört auch die unabhängig gemessene Kundenzufriedenheit.

Die Vergütung der Mitarbeiter in Kontrollfunktionen ist nicht unmittelbar an den Geschäftserfolg einzelner von der Kontrollfunktion überwachten Bereiche gekoppelt.

Risikoträger

Als Risikoträger wurden folgende Mitarbeitergruppen qualifiziert: Mitarbeiter der Geschäftsleitung, Risikoträger und Mitarbeiter mit Kontrollfunktionen (welche anhand aktueller Organisation Diagramme und Stellenprofile identifiziert, sowie anhand einer Einschätzung hinsichtlich des Einflusses auf das Risikoprofils beurteilt wurden) sowie alle Mitarbeiter, die eine Gesamtvergütung erhalten, aufgrund derer sie sich in derselben Einkommensstufe befinden wie Mitglieder der Geschäftsleistung und Risikoträger, und deren Tätigkeit sich wesentlich auf die Risikoprofile der Gesellschaft und der von dieser verwalteten Investmentvermögen auswirkt.

Risikovermeidung

AllianzGI verfügt über ein umfangreiches Risikoreporting, das sowohl aktuelle und zukünftige Risiken im Rahmen unserer Geschäftstätigkeit berücksichtigt. Risiken, welche den Risikoappetit der Organisation überschreiten, werden unserem Globalen Vergütungsausschuss vorgelegt, welcher ggf. über die eine Anpassung des Gesamt-Vergütungspools entscheidet.

Auch individuelle variable Vergütung kann im Fall von Verstößen gegen unsere Compliance Richtlinien oder durch Eingehen zu hoher Risiken für das Unternehmen reduziert oder komplett gestrichen werden.

Jährliche Überprüfung und wesentliche Änderungen des Vergütungssystems

Der Vergütungsausschuss hat während der jährlichen Überprüfung des Vergütungssystems, einschließlich der Überprüfung der bestehenden Vergütungsstrukturen sowie der Umsetzung und Einhaltung der regulatorischen Anforderungen, keine Unregelmäßigkeiten festgestellt. Durch diese zentrale und unabhängige Überprüfung wurde zudem festgestellt, dass die Vergütungspolitik gemäß den vom Aufsichtsrat festgelegten Vergütungsvorschriften umgesetzt wurde. Ferner gab es im abgelaufenen Geschäftsjahr keine wesentlichen Änderungen der Vergütungspolitik.

PremiumStars Wachstum

Frankfurt am Main, den 14. März 2023

Allianz Global Investors GmbH

Die Geschäftsführung

VERMERK DES UNABHÄNGIGEN

ABSCHLUSSPRÜFERS

An die Allianz Global Investors GmbH, Frankfurt am Main

Prüfungsurteil

Wir haben den Jahresbericht nach § 7 KARBV des Sondervermögens PremiumStars Wachstum – bestehend aus dem Tätigkeitsbericht für das Geschäftsjahr vom 19. Dezember 2021 bis zum 18. Dezember 2022, der Vermögensübersicht und der Vermögensaufstellung zum 18. Dezember 2022, der Ertrags- und Aufwandsrechnung, der Verwendungsrechnung, der Entwicklungsrechnung für das Geschäftsjahr vom 19. Dezember 2021 bis zum 18. Dezember 2022 sowie der vergleichenden Übersicht über die letzten drei Geschäftsjahre, der Aufstellung der während des Berichtszeitraums abgeschlossenen Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind, und dem Anhang – geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der beigefügte Jahresbericht nach § 7 KARBV in allen wesentlichen Belangen den Vorschriften des deutschen Kapitalanlagegesetzbuchs (KAGB) und den einschlägigen europäischen Verordnungen und ermöglicht es unter Beachtung dieser Vorschriften, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen.

Grundlage für das Prüfungsurteil

Wir haben unsere Prüfung des Jahresberichts nach § 7 KARBV in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts nach § 7 KARBV“ unseres Vermerks weitergehend beschrieben. Wir sind von der Allianz Global Investors GmbH (im Folgenden die „Kapitalverwaltungsgesellschaft“) unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zum Jahresbericht nach § 7 KARBV zu dienen.

Sonstige Informationen

Die gesetzlichen Vertreter sind für die sonstigen Informationen verantwortlich. Die sonstigen Informationen umfassen die Publikation „Jahresbericht“- ohne weitergehende Querverweise auf externe Informationen -, mit Ausnahme des geprüften Jahresberichts nach § 7 KARBV sowie unseres Vermerks.

Unsere Prüfungsurteile zum Jahresbericht nach § 7 KARBV erstrecken sich nicht auf die sonstigen Informationen, und dementsprechend geben wir weder ein Prüfungsurteil noch irgendeine andere Form von Prüfungsschlussfolgerung hierzu ab.

Im Zusammenhang mit unserer Prüfung haben wir die Verantwortung, die sonstigen Informationen zu lesen und dabei zu würdigen, ob die sonstigen Informationen

| ― |

wesentliche Unstimmigkeiten zum Jahresbericht nach § 7 KARBV oder unseren bei der Prüfung erlangten Kenntnissen aufweisen oder |

| ― |

anderweitig wesentlich falsch dargestellt erscheinen. |

Verantwortung der gesetzlichen Vertreter für den Jahresbericht nach § 7 KARBV

Die gesetzlichen Vertreter der Kapitalverwaltungsgesellschaft sind verantwortlich für die Aufstellung des Jahresberichts nach § 7 KARBV, der den Vorschriften des deutschen KAGB und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht und dafür, dass der Jahresbericht nach § 7 KARBV es unter Beachtung dieser Vorschriften ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung eines Jahresberichts nach § 7 KARBV zu ermöglichen, der frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist.

Bei der Aufstellung des Jahresberichts nach § 7 KARBV sind die gesetzlichen Vertreter dafür verantwortlich, Ereignisse, Entscheidungen und Faktoren, welche die weitere Entwicklung des Investmentvermögens wesentlich beeinflussen können, in die Berichterstattung einzubeziehen. Das bedeutet unter anderem, dass die gesetzlichen Vertreter bei der Aufstellung des Jahresberichts nach § 7 KARBV die Fortführung des Sondervermögens durch die Kapitalverwaltungsgesellschaft zu beurteilen haben und die Verantwortung haben, Sachverhalte im Zusammenhang mit der Fortführung des Sondervermögens, sofern einschlägig, anzugeben.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts nach § 7 KARBV

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresbericht nach § 7 KARBV als Ganzes frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zum Jahresbericht nach § 7 KARBV beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus Verstößen oder Unrichtigkeiten resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresberichts nach § 7 KARBV getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

| ― |

identifizieren und beurteilen wir die Risiken wesentlicher – beabsichtigter oder unbeabsichtigter – falscher Darstellungen im Jahresbericht nach § 7 KARBV, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu dienen. Das Risiko, dass wesentliche falsche Darstellungen nicht aufgedeckt werden, ist bei Verstößen höher als bei Unrichtigkeiten, da Verstöße betrügerisches Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können. |

| ― |

gewinnen wir ein Verständnis von dem für die Prüfung des Jahresberichts nach § 7 KARBV relevanten internen Kontrollsystem, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieses Systems der Kapitalverwaltungsgesellschaft abzugeben. |

| ― |

beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern der Kapitalverwaltungsgesellschaft bei der Aufstellung des Jahresberichts nach § 7 KARBV angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben. |

| ― |

ziehen wir Schlussfolgerungen auf der Grundlage erlangter Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fortführung des Sondervermögens durch die Kapitalverwaltungsgesellschaft aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Vermerk auf die dazugehörigen Angaben im Jahresbericht nach § 7 KARBV aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Vermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass das Sondervermögen durch die Kapitalverwaltungsgesellschaft nicht fortgeführt wird. |

| ― |

beurteilen wir die Gesamtdarstellung, den Aufbau und den Inhalt des Jahresberichts nach § 7 KARBV einschließlich der Angaben sowie ob der Jahresbericht nach § 7 KARBV die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Jahresbericht nach § 7 KARBV es unter Beachtung der Vorschriften des deutschen KAGB und der einschlägigen europäischen Verordnungen ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. |

Wir erörtern mit den für die Überwachung Verantwortlichen unter anderem den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

Frankfurt am Main, den 14. März 2023

PricewaterhouseCoopers GmbH

Wirtschaftsprüfungsgesellschaft

| Sonja Panter | ppa. Stefan Gass |

| Wirtschaftsprüferin | Wirtschaftsprüfer |

Weitere Informationen (nicht durch das Testat erfasst)

Wertentwicklung des Fonds

| Fonds | Vergleichsindex 60% MSCI World Total Return Net + 40% J.P. MORGAN Government Bond (GBI) Europe Total Return (in EUR) |

||

| % | % | ||

| 1 Jahr | 17.12.2021 – 18.12.2022 | -12,60 | -13,85 |

| 2 Jahre | 18.12.2020 – 18.12.2022 | -4,40 | 0,62 |

| 3 Jahre | 18.12.2019 – 18.12.2022 | 5,11 | 6,13 |

| 4 Jahre | 18.12.2018 – 18.12.2022 | 25,16 | 27,20 |

| 5 Jahre | 18.12.2017 – 18.12.2022 | 20,65 | 24,07 |

| 10 Jahre | 18.12.2012 – 18.12.2022 | 80,11 | 100,33 |

Vergleichsindex: für das jeweilige Anlagesegment als repräsentativ angesehener Index, der ggf. zur Berechnung einer erfolgsabhängigen Vergütung herangezogen wird. Berechnungsbasis Anteilwert (Ausgabeaufschläge nicht berücksichtigt). Berechnung nach der BVI-Methode. Zahlen aus der Vergangenheit garantieren keine zukünftige Wertentwicklung.

Der Beitrag Allianz Global Investors GmbH – Jahresbericht 18. Dezember 2022 PremiumStars Wachstum AT (EUR) DE0009787069 erschien zuerst auf Mehrwert Zeitung.