HANSAINVEST Hanseatische Investment-Gesellschaft mit beschränkter Haftung

Hamburg

Jahresbericht zum 30. November 2022

apano HI Strategie 1

Tätigkeitsbericht des apano HI Strategie 1 vom 01.12.2021 bis 30.11.2022

Der apano HI Strategie 1 wurde am 19.07.2013 aufgelegt. Seit 01.10.2013 ist die apano GmbH, Dortmund, Anlageberater des apano HI Strategie 1. Die mit der Verwaltung des Investmentvermögens betraute Kapitalverwaltungsgesellschaft ist die HANSAINVEST Hanseatische Investment-GmbH, Hamburg. Das Portfoliomanagement für den Fonds apano HI Strategie 1 ist auf die SIGNAL IDUNA Asset Management GmbH ausgelagert.

Anlageziel

Der Fonds hat einen vermögensverwaltenden Investmentansatz und das erklärte Ziel, nach Steuern und Inflation einen positiven Ertrag zu generieren.

Der Takt an den weltweiten Finanzmärkten wird von einigen Schlüsselmärkten vorgegeben. Deren Stimmung wird mit Hilfe technischer Daten täglich analysiert. Dabei werden Trendsignale wie gleitende Durchschnittlinien, Trendkanäle und Überhitzungsmerkmale der Märkte herangezogen.

Die Messung der Stimmung erfolgt separat pro Schlüsselmarkt, sie wird in einem Punktesystem quantifiziert, entsprechend gewichtet und schließlich über alle Schlüsselmärkte hinweg als Gesamtergebnis kategorisiert (optimistisch, zuversichtlich, neutral, pessimistisch). Das jeweilige Szenario bildet die Basis für die Zusammensetzung des Portfolios. Die zweite Komponente zur Entscheidungsfindung über die finale Allokation ist die tägliche Interpretation der globalen Nachrichtenlage. Konkret werden volkswirtschaftliche und geopolitische Fakten internationaler Medien ausgewertet.

Das global ausgerichtete Anlageuniversum des apano HI Strategie 1 besteht vorrangig aus Investmentvermögen, darunter auch solchen, die Indizes abbilden. Je nach Szenario ist der apano HI Strategie 1 derart ausgerichtet, dass er von steigenden wie fallenden Kursen sowie von relativen Wertveränderungen profitieren kann. Ausgehend von einer neutralen Gesamtmarkteinschätzung, bei der neben ausgewogenen Aktien- und Anleihequoten auch marktneutrale Strategien hohes Gewicht erhalten, wird der apano HI Strategie 1 im zuversichtlichen und optimistischen Szenario die Aktienquote und ihre Ausrichtung auf steigende Märkte erhöhen. Im neutralen und pessimistischen Marktszenario hingegen werden umgekehrt Anleihequoten oder Cash bei Reduzierung der Aktienquote aufgebaut. Zudem werden bei Bedarf Absicherungsstrategien entsprechend verstärkt.

Der apano HI Strategie 1 wird unabhängig eines Marktszenarios immer über mehrere Anlageklassen hinweg gestreut sein.

Die diesem Finanzprodukt zugrunde liegenden Investitionen berücksichtigen nicht die EU-Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten. Der Fonds ist damit gemäß Artikel 6 der Verordnung (EU) 2019/2088 zu qualifizieren.

Die apano GmbH als Anlageberater ist Vertriebspartner der Man (Europe) AG in Deutschland, wodurch der Anlageberater eine besondere Expertise in Bezug auf Fonds, die von der Man Group verwaltet werden, erworben hat. Diese Expertise darf der Anlageberater für den apano HI Strategie 1 dazu einsetzen, zu einem substanziellen Anteil den Erwerb von Investmentanteilen für den apano HI Strategie 1 zu empfehlen, die von der Man Group verwaltet werden. Der Anlageberater hat sich gegenüber der Man Group nicht zu Anlageempfehlungen in Bezug auf die von ihr ausgegebenen Investmentanteile verpflichtet, sondern erteilt derartige Empfehlungen aus eigenem Ermessen.

Quelle: Apano GmbH

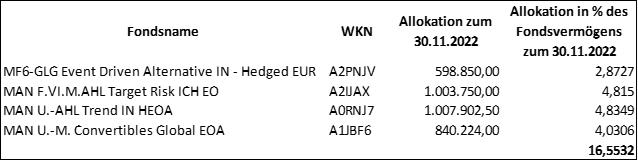

Portfoliostruktur

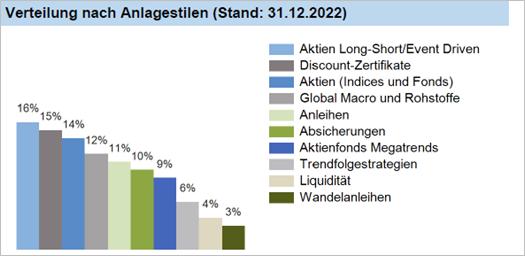

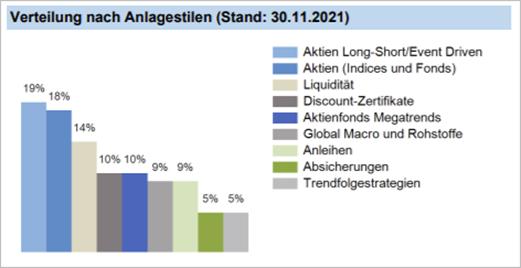

Insgesamt waren zum 30.11.2022 22 Gattungen (Vorjahr: 27) im Bestand, wobei die höchsten Gewichtungen zum Stichtag den Stilrichtungen, Aktien long-short/Event Driven, Discount-Zertifikaten und Kasse zuzuordnen sind. Die Portfoliostruktur zeigt Wertpapiere, in welche die im Bestand befindlichen Investmentanteile investieren.

Quelle: Apano GmbH

Quelle: Apano GmbH

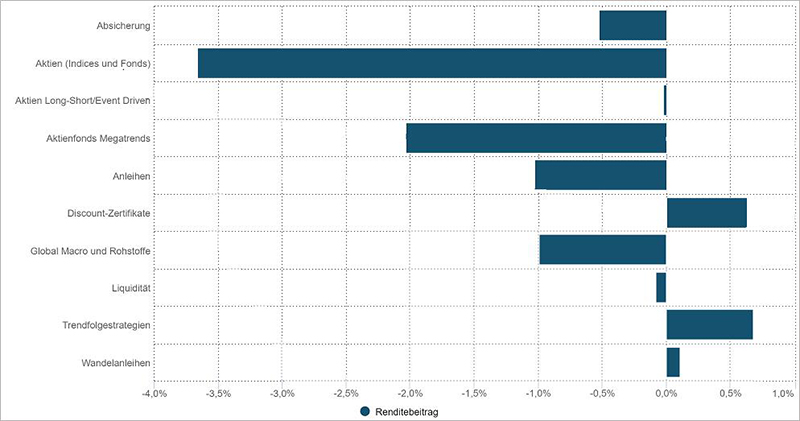

Entwicklung im Geschäftsjahr 2021/22 pro Anlageklasse:

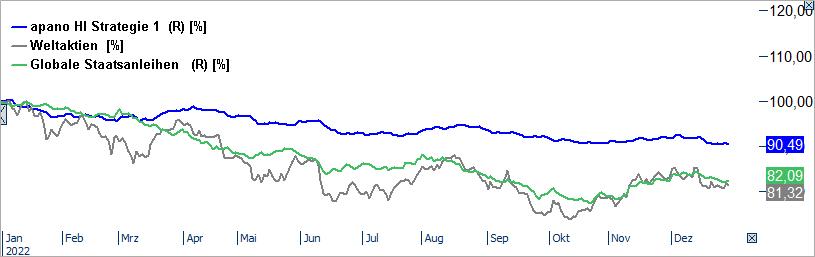

Das Geschäftsjahr war geprägt von massiven Kursrückgängen an den internationalen Aktien- und Anleihemärkten. Die relevanten Börsenindizes MSCI ACWI bzw. der Global Government Bond Index verloren 18,7 bzw. 17,9% an Wert, s. Chart unten. Vor diesem Hintergrund verloren die Anlagestile „Aktien (Indices und Fonds)“, „Aktien Megatrends“ und „Anleihen“ am stärksten. Da „Absicherungen“ lediglich kurzfristig taktisch eingesetzt wurden, konnten diese nicht von dem fallenden Trend profitieren – anders war das bei der strategischen Halteposition „Trendfolgestrategien“. Auch die „Discount-Zertifikate“ performten gut wegen des defensiven Charakters – hohe Puffer – der ausgewählten Papiere. Erstmals seit einigen Jahren Auszeit erwarben wir wegen mittlerweile wieder attraktiver Bewertung gegen Jahresende Investmentanteile mit dem Schwerpunkt „Wandelanleihen“, die einen kleinen Profit abwarfen. Der im Fonds mit 15-20% meist hoch gewichtete Anlagestil „Aktien Long-Short/Event Driven“ konnte seinen Wert erhalten. „Global Macro und Rohstoffe“ hatten eine zweigeteilte Entwicklung: während z.B. der Gold-ETC seinen Wert knapp behaupte konnte, verlor z.B. Man AHL Target Risk mit seiner stark an Aktien und Anleihen gekoppelten Allokation etwas deutlicher. Jeder der Anlagestile performte sowohl absolut als auch unter Einbeziehung seines relativen Gewichts innerhalb der zu erwartenden Toleranz. Mit dem Lumen Vietnam gab es zwar einen negativen Ausreißer auf Fondsebene, jedoch hatten wir den Großteil der Position zuvor mit hohen Gewinnen veräußert, zudem stand am GJ-Ende der Kurs noch oberhalb unseres Einstiegspreises. Außerdem fiel der Verlust etwas geringer aus als die des Länderindex FTSE Vietnam.

Quelle: vwd

Der zum 1. Juli 2016 eingebaute Interpretationsfilter (dieser wurde im Report zum damaligen Berichtsjahr vorgestellt) zeigt weiterhin deutliche Auswirkungen auf den Allokationsprozess. Die Anzahl der im Geschäftsjahr durchgeführten Anpassungen blieb wegen seines glättenden Effektes überschaubar. Die weiterhin geringe Volatilität des Fonds im Handelsjahr von 4,36% unterstreicht die Ausgewogenheit des Portfolios.

Etliche Positionen beließen wir im Geschäftsjahr unangetastet, mit Ausnahme einiger Gewichtungsanpassungen. Neu aufgenommen haben wir drei gemanagte Fonds: Man Convertibles Global, DWS Agribusiness und Bakersteel Global. Getrennt haben wir uns von acht gemanagten Fonds: Tresides Commodity One, Acatis Qilin Marco Polo, Plutos – Multi Chance, G&G Value Investing, Tamac Qilin China, der USD-Tranche des Man GLG Event Driven, Medical BioHealth und apo Digital Health.

Veräußerungsergebnisse

Das Ergebnis aus Veräußerungsgeschäften des apano HI Strategie 1 für den Berichtszeitraum beträgt:

Veräußerungsgewinn: EUR 1.416.226,40

Veräußerungsverlust: EUR -1.275.155,19

Veräußerungsergebnis: EUR 141.071,21

Die realisierten Gewinne und Verluste resultieren im Wesentlichen aus der Veräußerung von Investmentanteilen.

Am 30.11.2022 beträgt das Fondsvolumen des apano HI Strategie 1 EUR 20.846.200,54 (Vorjahr: 23.725.183,28 EUR). Es befinden sich zu diesem Stichtag 205.615 Anteile (Vorjahr 214.445 Anteile) im Umlauf. Der Kurs zum 30.11.2022 beträgt 101,38 EUR pro Anteil (Vorjahr: 110,64 EUR). In dem Berichtszeitraum ergab sich für den Fonds eine Wertminderung von 8,37 Prozent.

Zum 30.11.2022 betrug die Volatilität seit Beginn des Geschäftsjahres des Fonds 4,36% (Vorjahr: 4,44%). Im Berichtszeitraum belief sich der max. Wertverlust in einem Monat auf -3,49% (Januar 2022), der beste Monat erwirtschaftete +2,79% (März 2022). Die größte Einzelposition belief sich zum Stichtag auf 10,95% (Vorjahr: 9,33%) des Investmentvermögens und ist der Stilrichtung Anleihen zuzuordnen.

Wesentliche Risiken des Sondervermögens im Berichtszeitraum

Adressausfallrisiken:

Unter dem Adressausfallrisiko wird das Risiko des Ausfalls von Geschäftspartnern bei Transaktionen von Wertpapieren, Geldmarktinstrumenten, Bankguthaben, Sonstigen Anlageinstrumenten und Derivaten für den Fonds verstanden.

Das Fondsvermögen war zum Stichtag auf 22 Positionen plus Kasse breit diversifiziert verteilt. Der Kern des Portfolios des apano HI Strategie 1 besteht zu einem Großteil aus aktiv gemanagten Zielfonds, die ihrerseits über ein eigenes Risikomanagement verfügen. Ihr Anteil zum Geschäftsjahresende verteilte sich auf 17 Gattungen (Vorjahr 22 Gattungen) und betrug 68,64% (Vorjahr: 73,35%). Zwei Positionen waren in passiv gemanagten Investmentfonds (ETFs) von iShares angelegt. Ihr Anteil betrug zum Stichtag 3,9% (Vorjahr 5,2%).

Mit 15,4% (Vorjahr 12,2%) war der Fonds in drei Zertifikaten investiert: XTR P GOLD EUR (5,2%) und zwei Discountzertifikate auf den Euro STOXX 50. Emittentinnen sind BNP Paribas (5,1%) und die UBS London (5,2%). In Bankguthaben waren 16,2% (Vorjahr 15,6%) geparkt, diese bis auf 4,0% (US$) sowie 0,01% (JPY) ausschließlich in EUR.

Marktpreisrisiken:

Investiert wurde auf der Aktien- und Rentenseite in Zielfonds.

Für fast alle Stilrichtungen mit Ausnahme der Liquiditätsposition, in die der apano HI Strategie allokiert war, bestanden im Berichtszeitraum gewisse Marktpreisrisiken. Somit können Konjunktur- und Unternehmenszahlen Einfluss auf die Kursentwicklung der Zielfonds und somit des Fonds nehmen (s. Säulendiagramm „Verteilung nach Anlagestilen“).

Zinsänderungsrisiko:

Sofern in festverzinsliche Wertpapiere investiert wird, könnte die Möglichkeit bestehen, dass sich das Marktzinsniveau, das im Zeitpunkt der Emission einer Anleihe gegeben ist, ändert. Steigen die Marktzinsen gegenüber den Zinsen zum Zeitpunkt der Emission, so fallen in der Regel die Kurse der festverzinslichen Wertpapiere. Fällt dagegen der Marktzins, so steigt der Kurs festverzinslicher Wertpapiere. Diese Kursentwicklung führt dazu, dass die aktuelle Rendite des festverzinslichen Wertpapiers in etwa dem aktuellen Marktzins entspricht. Diese Kursentwicklungen fallen jedoch je nach (Rest-)Laufzeit der festverzinslichen Wertpapiere unterschiedlich aus. Festverzinsliche Wertpapiere mit kürzeren Laufzeiten haben geringere Zinsänderungsrisiken als festverzinsliche Wertpapiere mit längeren Laufzeiten.

Währungsrisiken:

Zum 30.11.2022 war ein Zielfonds des Investmentvermögens DWS Global Agribusiness (1,1%) direkt als USD-Tranche in die Handelswährung US$ investiert. Zudem verhält sich die Wertentwicklung einiger Fonds proportional oder vereinzelt auch entgegen gesetzt zum USD, weil diese Fonds zumeist mit oder vereinzelt gegen den USD handeln u/o Einzelwerte aus den USA in ihren Portfolios haben. Außerdem hält der Fonds zum Stichtag eine Kasseposition von 4% in US$.

Liquiditätsrisiko Zielfonds:

Der Fonds investiert den größten Teil seines Vermögens in Zielfonds. Die Liquidität des Sondervermögens kann eingeschränkt werden, sofern z.B. für die Zielfonds die Rücknahme der Anteilscheine ausgesetzt werden sollte.

Operationelle Risiken:

Unter operationellen Risiken wird die Gefahr von Verlusten verstanden, die durch die Unangemessenheit oder das Versagen von internen Verfahren, Menschen und Systemen oder durch externe Ereignisse verursacht werden. Beim operationellen Risiko differenziert die Gesellschaft zwischen technischen Risiken, Personalrisiken, Produktrisiken und Rechtsrisiken sowie Risiken aus Kunden- und Geschäftsbeziehungen und hat hierzu u.a. die folgenden Vorkehrungen getroffen:

Ex ante und ex post Kontrollen sind Bestandteil des Orderprozesses.

Rechts- und Personalrisiken werden durch Rechtsberatung und Schulungen der Mitarbeiter minimiert.

Darüber hinaus werden Geschäfte in Finanzinstrumenten ausschließlich über kompetente und erfahrene Kontrahenten abgeschlossen. Die Verwahrung der Finanzinstrumente erfolgt durch eine etablierte Verwahrstelle mit guter Bonität.

Die Ordnungsmäßigkeit der für das Sondervermögen relevanten Aktivitäten und Prozesse wird regelmäßig durch die Interne Revision überwacht.

Sonstige Risiken:

Die Ausbreitung der Atemwegserkrankung COVID-19 hat weltweit zu massiven Einschnitten in das öffentliche Leben mit erheblichen Folgen u.a. für die Wirtschaft und deren Unternehmen geführt. In diesem Zusammenhang kam es zu hohen Kursschwankungen an den Kapitalmärkten. Die weiteren Auswirkungen von COVID-19 auf die Realwirtschaft bzw. die Finanzmärkte sind auch weiterhin mit Unsicherheiten behaftet.

Seit dem 24.2.2022 führt Russland Krieg gegen die Ukraine („Russland-Ukraine-Krieg“). Die Börsen sind seit Beginn des Konfliktes von einer deutlich höheren Volatilität geprägt. Die weitere Entwicklung an den Kapitalmärkten hängt von vielen Faktoren ab: vom Verlauf der Kampfhandlungen, den wirtschaftlichen Folgen infolge der gegen Russland und Belarus verhängten Sanktionen, einer weiterhin steigenden bzw. hohen Inflation, der Lage an den Rohstoffmärkten sowie anstehenden geldpolitischen Entscheidungen. Es ist davon auszugehen, dass die Rahmenbedingungen der Weltwirtschaft und an den Börsen weiterhin von erhöhter Unsicherheit geprägt sein werden. Daher unterliegt auch die zukünftige Wertentwicklung dieses Sondervermögens größeren Marktpreisrisiken.

Allgemeine Hinweise

Die Portfolioverwaltung ist an die Signal Iduna Asset Management GmbH ausgelagert.

Die mit der Verwaltung des Investmentvermögens betraute Kapitalverwaltungsgesellschaft ist die HANSAINVEST Hanseatische Investment-GmbH.

Weitere für den Anleger wesentliche Ereignisse haben sich nicht ergeben.

Vermögensübersicht

| Kurswert in EUR |

% des Fondsver- mögens 1) |

|||

|---|---|---|---|---|

| 1) Durch Rundung der Prozentanteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein. | ||||

| I. | Vermögensgegenstände | 20.892.326,42 | 100,22 | |

| 1. | Zertifikate | 3.209.860,00 | 15,40 | |

| 2. | Investmentanteile | 14.307.812,16 | 68,64 | |

| 3. | Bankguthaben | 3.373.947,25 | 16,18 | |

| 4. | Sonstige Vermögensgegenstände | 707,01 | 0,00 | |

| II. | Verbindlichkeiten | -46.125,88 | -0,22 | |

| 1. | Sonstige Verbindlichkeiten | -46.125,88 | -0,22 | |

| III. | Fondsvermögen | EUR | 20.846.200,54 | 100,00 |

Vermögensaufstellung

| ISIN | Gattungsbezeichnung | Markt | Stück bzw. Anteile bzw. Whg.in 1.000 |

Bestand 30.11.2022 |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

Kurs | Kurswert in EUR |

% des Fondsver- mögens 1) |

|||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| im Berichtszeitraum | ||||||||||||

| 1) Durch Rundung der Prozentanteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein. 2) noch nicht abgeführte Prüfungskosten, Veröffentlichungskosten, Verwahrstellenvergütung, Verwaltungsvergütung |

||||||||||||

| Börsengehandelte Wertpapiere | EUR | 1.076.530,00 | 5,16 | |||||||||

| Zertifikate | EUR | 1.076.530,00 | 5,16 | |||||||||

| DE000A1EK0G3 | DB ETC ETC Z 15.06.60 Gold | STK | 9.800 | 5.600 | 0 | EUR | 109,8500 | 1.076.530,00 | 5,16 | |||

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | EUR | 2.133.330,00 | 10,23 | |||||||||

| Zertifikate | EUR | 2.133.330,00 | 10,23 | |||||||||

| DE000PH5DKM0 | BNP Paribas Em.-u.Handelsg.mbH DISC 27.04.23 ESTX50 3500 | STK | 31.000 | 31.000 | 0 | EUR | 33,9900 | 1.053.690,00 | 5,05 | |||

| DE000UE0L826 | UBS AG (London Branch) DISC.Z 22.06.23 ESTX50 3100 | STK | 36.000 | 36.000 | 0 | EUR | 29,9900 | 1.079.640,00 | 5,18 | |||

| Investmentanteile | EUR | 14.307.812,16 | 68,64 | |||||||||

| KVG – eigene Investmentanteile | EUR | 1.796.123,50 | 8,62 | |||||||||

| DE000A2DHTY3 | Perspektive OVID Equ. ESG Fds I | ANT | 10.550 | 0 | 0 | EUR | 139,3100 | 1.469.720,50 | 7,05 | |||

| DE000A2QDRY8 | Sustainable Small.Comp.ESG Fd. Inhaber-Anteile II | ANT | 3.300 | 1.100 | 0 | EUR | 98,9100 | 326.403,00 | 1,57 | |||

| Gruppenfremde Investmentanteile | EUR | 12.511.688,66 | 60,02 | |||||||||

| LU1923361049 | BAKERSTEEL GBL – Electrum Fund Act. au Port. D EUR Acc. oN | ANT | 1.850 | 1.850 | 0 | EUR | 162,8500 | 301.272,50 | 1,45 | |||

| LU1112771768 | Helium Fd-Helium Selection Actions-Nom. S Cap. EUR o.N. | ANT | 1.018 | 0 | 0 | EUR | 1.603,3900 | 1.632.246,95 | 7,83 | |||

| IE00BDBRDM35 | iShsIII-Core Gl.Aggr.Bd UC.ETF Registered Shs EUR Acc.hgd o.N | ANT | 92.000 | 92.000 | 0 | EUR | 4,6000 | 423.292,00 | 2,03 | |||

| IE00B441G979 | iShsV-MSCI Wrd EUR H.UCITS ETF Reg. Shares EUR-Hedged o.N. | ANT | 6.000 | 134.900 | 128.900 | EUR | 65,7800 | 394.680,00 | 1,89 | |||

| LI0334507485 | Lumen Vietnam Fund Inhaber-Anteile EUR-R o.N. | ANT | 1.300 | 0 | 2.600 | EUR | 112,7700 | 146.601,00 | 0,70 | |||

| LU0428380124 | Man AHL Trend EUR I | ANT | 6.270 | 3.530 | 4.910 | EUR | 160,7500 | 1.007.902,50 | 4,83 | |||

| IE00BJJNH014 | Man Fds VI-GLG Event Driv.Alt. Reg. Shs IN H EUR Acc. oN | ANT | 5.000 | 0 | 0 | EUR | 119,7700 | 598.850,00 | 2,87 | |||

| IE00BRJT7K50 | Man Fds.VI-Man AHL TargetRisk I H EUR | ANT | 7.300 | 4.000 | 4.550 | EUR | 137,5000 | 1.003.750,00 | 4,82 | |||

| LU0623725164 | Man Umbrella-Man Convert.Glob. Bearer Shs MUS I136 EUR o.N. | ANT | 6.200 | 6.200 | 0 | EUR | 135,5200 | 840.224,00 | 4,03 | |||

| LU1433074173 | NESTOR-Fds-NESTOR Europa Fonds Inhaber-Anteile V o.N. | ANT | 925 | 0 | 0 | EUR | 811,3800 | 750.526,50 | 3,60 | |||

| LU0348927095 | Nordea 1-Climate a.Envir.Eq.FD Actions Nom. BI-EUR o.N. | ANT | 20.500 | 7.700 | 0 | EUR | 33,2900 | 682.492,15 | 3,27 | |||

| DE000A2QK464 | OVID Asia Pac.Infras.Equity UI Inhaber-Ant. Anteilskl. I | ANT | 9.800 | 2.300 | 0 | EUR | 92,8100 | 909.538,00 | 4,36 | |||

| DE000A2JQLB6 | OVID Infrastructure HY Inco.UI Inhaber-Ant. Anteilskl.T | ANT | 26.100 | 6.100 | 2.400 | EUR | 87,4900 | 2.283.489,00 | 10,95 | |||

| LU2185964876 | RB LuxTopic – Flex Cl. B EUR | ANT | 2.300 | 0 | 0 | EUR | 111,8600 | 257.278,00 | 1,23 | |||

| FR0010473991 | Sycomore L/ S Opportunities FCP Actions au Port.I Cap. o.N. | ANT | 1.690 | 0 | 0 | EUR | 357,9300 | 604.901,70 | 2,90 | |||

| LU1098509851 | Vates – inprimo Parade Inhaber-Anteile A o.N. | ANT | 32.600 | 0 | 0 | EUR | 13,5300 | 441.078,00 | 2,12 | |||

| LU1663906300 | DWS Inv.-Global Agribusiness Inhaber-Anteile USD TFC o.N. | ANT | 1.700 | 1.700 | 0 | USD | 142,2900 | 233.566,36 | 1,12 | |||

| Summe Wertpapiervermögen | EUR | 17.517.672,16 | 84,03 | |||||||||

| Bankguthaben | EUR | 3.373.947,25 | 16,18 | |||||||||

| EUR – Guthaben bei: | EUR | 2.538.604,09 | 12,18 | |||||||||

| Bank: UniCredit Bank AG | EUR | 388.685,21 | 388.685,21 | 1,86 | ||||||||

| Verwahrstelle: Donner & Reuschel AG | EUR | 2.149.918,88 | 2.149.918,88 | 10,31 | ||||||||

| Guthaben in Nicht-EU/EWR-Währungen | EUR | 835.343,16 | 4,01 | |||||||||

| Verwahrstelle: Donner & Reuschel AG | JPY | 168.813,00 | 1.178,49 | 0,01 | ||||||||

| Verwahrstelle: Donner & Reuschel AG | USD | 863.902,64 | 834.164,67 | 4,00 | ||||||||

| Sonstige Vermögensgegenstände | EUR | 707,01 | 0,00 | |||||||||

| Zinsansprüche | EUR | 707,01 | 0,00 | |||||||||

| Sonstige Verbindlichkeiten | EUR | -46.125,88 | -0,22 | |||||||||

| Sonstige Verbindlichkeiten 2) | EUR | -46.125,88 | -46.125,88 | -0,22 | ||||||||

| Fondsvermögen | EUR | 20.846.200,54 | 100,00 | |||||||||

| Anteilwert apano HI Strategie 1 | EUR | 101,38 | ||||||||||

| Umlaufende Anteile apano HI Strategie 1 | STK | 205.615,000 | ||||||||||

Wertpapierkurse bzw. Marktsätze

| Die Vermögensgegenstände des Sondervermögens sind auf Grundlage der zuletzt festgestellten Kurse/Marktsätze bewertet. | ||||

|---|---|---|---|---|

| Devisenkurse (in Mengennotiz) | ||||

| per 30.11.2022 | ||||

| Japanischer Yen | (JPY) | 143,245000 | = | 1 Euro (EUR) |

| US-Dollar | (USD) | 1,035650 | = | 1 Euro (EUR) |

Während des Berichtszeitraums abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen:

– Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen (Marktzuordnung zum Berichtsstichtag):

| ISIN | Gattungsbezeichnung | Stück bzw. Anteile bzw. Whg. in 1.000 |

Käufe / Zugänge |

Verkäufe / Abgänge |

|---|---|---|---|---|

| Börsengehandelte Wertpapiere | ||||

| Zertifikate | ||||

| DE000PF7Z0E7 | BNP Paribas Em.-u.Handelsg.mbH DISC 23.06.22 ESTX50 3300 | STK | 57.000 | 57.000 |

| DE000KE3QGL5 | Citigroup Global Mkts Europe DIZ 22.06.22 S&P500 4350 | STK | 22.300 | 48.300 |

| DE000CP8CEX1 | Citigroup Global Mkts Europe DIZ 22.12.21 ESTX50 3850 | STK | 0 | 15.900 |

| DE000DV1G4W3 | DZ BANK AG Deut.Zentral-Gen. DISC.Z 24.06.22 ESTX50 4000 | STK | 10.000 | 32.000 |

| DE000DV7DK68 | DZ BANK AG Deut.Zentral-Gen. DISC.Z 24.06.22 S&P500 3900 | STK | 61.500 | 61.500 |

| DE000MA9PEM9 | Morgan Stanley & Co. Intl PLC DIZ 23.09.22 ESTX50 | STK | 65.700 | 65.700 |

| Investmentanteile | ||||

| KVG – eigene Investmentanteile | ||||

| DE000A2PF1A7 | G+G ValueInvesting-DLS Inhaber-Anteile S | ANT | 0 | 1.270 |

| Gruppenfremde Investmentanteile | ||||

| DE000A2PB663 | ACATIS QILIN Marc.Pol.Asie.Fo. Inhaber-Anteile B | ANT | 0 | 23 |

| LU1681038599 | AIS-Amundi NASDAQ-100 Namens-Ant. CDH Cap.EUR o.N. | ANT | 3.800 | 3.800 |

| DE000A2AQYV6 | apo Digital Health Aktien Fon. Inhaber-Anteile I | ANT | 0 | 31 |

| LU0530119774 | Comstage ETF Daily Short Bund I | ANT | 32.900 | 32.900 |

| LU0321462870 | db x-t.II-iTraxx Crossover Short Daily UCITS ETF | ANT | 50.300 | 50.300 |

| LU0292106753 | db x-tr.EUR.ST.50 SH.DAILY ETF | ANT | 826.500 | 968.500 |

| LU0322251520 | db x-tr.S&P 500 INV.DLY.ETF Inhaber-Anteile 1C o.N. | ANT | 1.422.500 | 1.422.500 |

| LU0292106241 | db x-tr.SHORTDAX DAILY ETF | ANT | 361.000 | 361.000 |

| IE00BM67HM91 | db-x-tr.MSCI W.E.I.U ETF(P.DR) Registered Shares 1C USD o.N. | ANT | 9.700 | 9.700 |

| LU0119891520 | FCP OP MEDICAL BioHealth-Trends EUR | ANT | 0 | 360 |

| IE00BDDRF700 | HANetf-HAN-GINS Tech Megatrend Equal Weight EUR Acc. | ANT | 77.500 | 77.500 |

| IE00BF2FNG46 | InvescoMI2 US-T Bond 1-3Y ETF Reg. Shs USD Dis. oN | ANT | 17.500 | 17.500 |

| DE000A0F5UK5 | iSh.ST.Eu.600 Bas.Res.U.ETF DE | ANT | 8.900 | 8.900 |

| DE000A0D8Q07 | iShare.EURO STOXX UCITS ETF DE | ANT | 13.000 | 13.000 |

| DE000A0H08D2 | iShares Nikkei 225 UCITS ETF DE | ANT | 16.000 | 16.000 |

| IE00BYZK4883 | iShares VI-Digitalisation Registered Shares o.N. | ANT | 84.300 | 84.300 |

| IE00B1TXK627 | iShs II-S&P Gl Water UCITS ETF Registered Shares o.N. | ANT | 12.700 | 12.700 |

| IE00B0M63730 | iShs MSCI AC F.East.xJap.U.ETF Registered Shares USD (Dist)oN | ANT | 11.300 | 11.300 |

| IE00B1XNHC34 | iShsII-S&P Gl Clean Ergy UCITS Registered Shares o.N. | ANT | 78.900 | 78.900 |

| IE00BF0M6N54 | L&G-L&G Ecommerce Logistics Registered Part.Shares o.N. | ANT | 51.700 | 51.700 |

| IE00BJBLGK67 | Man Fds VI-GLG Event Driv.Alt. Reg. Shs INF USD Acc. oN | ANT | 0 | 8.650 |

| LU1407890620 | MUL-Ly.Co.US Tr.10+Y(DR)U.ETF) Namens-Anteile Dis.USD o.N | ANT | 3.500 | 3.500 |

| LU0339447483 | Plutos – Multi Chance Fund Inhaber-Anteile R o.N. | ANT | 0 | 1.900 |

| IE00B23D9570 | PowerShs FTSE RA.Em.Mark.U.ETF Registered Shares o.N. | ANT | 69.516 | 69.516 |

| LU1242508387 | TAMAC Qilin-China Champions. Actions Nom.D EUR (INE) o.N. | ANT | 0 | 590 |

| DE000A1W1MH5 | Tresides Commodity One Inhaber-Anteile A (a) | ANT | 0 | 3.850 |

| IE00BWT3KL42 | UBS(I)ETF-Fc.MSCI USA P.V.U.E. Reg.Shares A Acc.hd to EUR oN | ANT | 15.200 | 15.200 |

| LU1215452928 | UBS-ETF-Fact.MSCI EMU PVU ETF Namens-Anteile (EUR)A dis.o.N. | ANT | 12.000 | 12.000 |

| IE00BKLF1R75 | WisdomTree Battery Soluti.U.E. Registered Shares USD Acc.o.N. | ANT | 14.600 | 14.600 |

| IE00BM67HP23 | Xtr.(IE)-MSCI World Consumer Discretionary 1C USD | ANT | 14.000 | 14.000 |

| IE00BM67HN09 | Xtr.(IE)-MSCI Wrld Con.Staples 1C USD | ANT | 21.100 | 21.100 |

| LU2376679564 | Xtr.Har.MSCI Ch.Tech 100 ETF Act. Nom. 1C USD Acc. oN | ANT | 12.700 | 12.700 |

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich) apano HI Strategie 1 für den Zeitraum vom 01.12.2021 bis 30.11.2022

| EUR | ||||

|---|---|---|---|---|

| EUR | ||||

| I. | Erträge | |||

| 1. | Zinsen aus Liquiditätsanlagen im Inland | -3.973,06 | ||

| davon negative Habenzinsen | -5.835,75 | |||

| 2. | Erträge aus Investmentanteilen | 2.452,72 | ||

| 3. | Sonstige Erträge | 32.512,25 | ||

| Summe der Erträge | 30.991,91 | |||

| II. | Aufwendungen | |||

| 1. | Zinsen aus Kreditaufnahmen | -212,65 | ||

| 2. | Verwaltungsvergütung | -353.757,44 | ||

| 3. | Verwahrstellenvergütung | -11.057,05 | ||

| 4. | Prüfungs- und Veröffentlichungskosten | -8.243,65 | ||

| 5. | Sonstige Aufwendungen | -928,34 | ||

| 6. | Aufwandsausgleich | 6.971,33 | ||

| Summe der Aufwendungen | -367.227,80 | |||

| III. | Ordentlicher Nettoertrag | -336.235,89 | ||

| IV. | Veräußerungsgeschäfte | |||

| 1. | Realisierte Gewinne | 1.416.226,40 | ||

| 2. | Realisierte Verluste | -1.275.155,19 | ||

| Ergebnis aus Veräußerungsgeschäften | 141.071,21 | |||

| V. | Realisiertes Ergebnis des Geschäftsjahres | -195.164,68 | ||

| 1. | Nettoveränderung der nicht realisierten Gewinne | -1.572.186,11 | ||

| 2. | Nettoveränderung der nicht realisierten Verluste | -177.929,75 | ||

| VI. | Nicht realisiertes Ergebnis des Geschäftsjahres | -1.750.115,86 | ||

| VII. | Ergebnis des Geschäftsjahres | -1.945.280,54 | ||

Entwicklung des Sondervermögens apano HI Strategie 1

| EUR | EUR | ||

|---|---|---|---|

| I. | Wert des Sondervermögens am Beginn des Geschäftsjahres(01.12.2021) | 23.725.183,28 | |

| 1. | Mittelzufluss/-abfluss (netto) | -923.896,11 | |

| a) Mittelzuflüsse aus Anteilschein-Verkäufen | 1.366.296,81 | ||

| b) Mittelabflüsse aus Anteilschein-Rücknahmen | -2.290.192,92 | ||

| 2. | Ertragsausgleich/Aufwandsausgleich | -9.806,09 | |

| 3. | Ergebnis des Geschäftsjahres | -1.945.280,54 | |

| davon nicht realisierte Gewinne | -1.572.186,11 | ||

| davon nicht realisierte Verluste | -177.929,75 | ||

| II. | Wert des Sondervermögens am Ende des Geschäftsjahres(30.11.2022) | 20.846.200,54 | |

Verwendung der Erträge des Sondervermögens apano HI Strategie 1

| insgesamt EUR | je Anteil EUR | ||

|---|---|---|---|

| I. | Für die Wiederanlage verfügbar | 1.079.990,51 | 5,25 |

| 1. | Realisiertes Ergebnis des Geschäftsjahres | -195.164,68 | -0,95 |

| 2. | Zuführung aus dem Sondervermögen | 1.275.155,19 | 6,20 |

| II. | Wiederanlage | 1.079.990,51 | 5,25 |

Vergleichende Übersicht über die letzten drei Geschäftsjahre apano HI Strategie 1

| Geschäftsjahr | Fondsvermögen am Ende des Geschäftsjahres | Anteilwert |

|---|---|---|

| EUR | EUR | |

| 2022 | 20.846.200,54 | 101,38 |

| 2021 | 23.725.183,28 | 110,64 |

| 2020 | 25.134.933,95 | 103,28 |

| 2019 | 27.286.026,05 | 99,64 |

Anhang gem. § 7 Nr. 9 KARBV

Angaben nach der Derivateverordnung

| Das durch Derivate erzielte zugrundeliegende Exposure | EUR | 0,00 | |||||

| Die Auslastung der Obergrenze für das Marktrisikopotential wurde für dieses Sondervermögen gemäß der Derivateverordnung nach dem qualifizierten Ansatz anhand eines Vergleichsvermögens ermittelt. | |||||||

| Zusammensetzung des Vergleichsvermögens (§37 Abs. 5 DerivateV) | |||||||

| MSCI – World Index | 50,00% | ||||||

| Barclays Capital Global Aggregate Ex JPY Ex BBB Unhedged in USD | 30,00% | ||||||

| Thomson Reuters Convertible Index | 10,00% | ||||||

| 1M EURIBOR | 10,00% | ||||||

| Potenzieller Risikobetrag für das Marktrisiko gem. §37 Abs. 4 DerivateV | |||||||

| kleinster potenzieller Risikobetrag | 0,35% | ||||||

| größter potenzieller Risikobetrag | 0,82% | ||||||

| durchschnittlicher potenzieller Risikobetrag | 0,52% | ||||||

| Risikomodell (§10 DerivateV) | Full-Monte-Carlo | ||||||

| Parameter (§11 DerivateV) | |||||||

| Konfidenzniveau | 99,00% | ||||||

| Haltedauer | 1 Tage | ||||||

| Länge der historischen Zeitreihe | 1 Jahr | ||||||

| Im Geschäftsjahr erreichter durchschnittlicher Umfang des Leverage durch Derivategeschäfte | 0,93 | ||||||

Zusätzliche Anhangangaben gemäß der Verordnung (EU) 2015/2365 betreffend Wertpapierfinanzierungsgeschäfte

| Während des Berichtszeitraums wurden keine Transaktionen gemäß der Verordnung (EU) 2015/2365 über Wertpapierfinanzierungsgeschäfte abgeschlossen. |

Sonstige Angaben

| Anteilwert apano HI Strategie 1 | EUR | 101,38 |

| Umlaufende Anteile apano HI Strategie 1 | STK | 205.615,000 |

Angabe zu den Verfahren zur Bewertung der Vermögensgegenstände

Der Anteilwert wird durch die HANSAINVEST Hanseatische Investment-GmbH ermittelt. Die Bewertung von Vermögenswerten, die an einer Börse zum Handel zugelassen bzw. in einen anderen organisierten Markt einbezogen sind, erfolgt zu den handelbaren Schlusskursen des vorhergehenden Börsentages gem. § 27 KARBV. Investmentanteile werden zu den letzten veröffentlichten Rücknahmepreisen angesetzt.

Vermögenswerte, die weder an einer Börse zugelassen noch in einen organisierten Markt einbezogen sind oder für die ein handelbarer Kurs nicht verfügbar ist, werden mit von anerkannten Kursversorgern zur Verfügung gestellten Kursen bewertet. Sollten die ermittelten Kurse nicht belastbar sein, wird auf den mit geeigneten Bewertungsmodellen ermittelten Verkehrswert abgestellt (§ 28 KARBV).

Die bezogenen Kurse werden täglich durch die Kapitalverwaltungsgesellschaft auf Vollständigkeit und Plausibilität geprüft.

Bankguthaben und Festgelder werden mit dem Nominalbetrag und Verbindlichkeiten zum Rückzahlungsbetrag bewertet. Die Bewertung der sonstigen Vermögensgegenstände erfolgt zu ihrem Markt- bzw. Nominalbetrag.

Angaben zur Transparenz sowie zur Gesamtkostenquote apano HI Strategie 1

| Performanceabhängige Vergütung | 0,00 % |

| Kostenquote (Total Expense Ratio (TER)) | 2,51 % |

Die Gesamtkostenquote drückt sämtliche vom Sondervermögen im Jahresverlauf getragenen Kosten und Zahlungen (ohne Transaktionskosten) im Verhältnis zum durchschnittlichen Nettoinventarwert des Sondervermögens aus, sowie die laufenden Kosten (in Form der veröffentlichen Gesamtkostenquote) der zum Geschäftsjahresende des Sondervermögens im Bestand befindlichen Zielfonds im Verhältnis zum Nettoinventarwert des Sondervermögens am Geschäftsjahresende.

Transaktionen im Zeitraum vom 01.12.2021 bis 30.11.2022

| Transaktionen | |

|---|---|

| Volumen in Fondswährung | |

| Transaktionsvolumen gesamt | 128.721.539,75 |

| Transaktionsvolumen mit verbundenen Unternehmen | 128.721.539,75 |

| Relativ in % | 100,00 % |

Transaktionskosten: 84.667,01 EUR

Summe der Nebenkosten des Erwerbs (Anschaffungsnebenkosten) und der Kosten der Veräußerung der Vermögensgegenstände.

An die Verwaltungsgesellschaft oder Dritte gezahlte Pauschal-vergütungen

Im abgelaufenen Geschäftsjahr wurden keine Pauschalvergütungen an die Kapitalverwaltungsgesellschaft oder an Dritte gezahlt.

Die KVG erhält keine Rückvergütungen der aus dem Sondervermögen an die Verwahrstelle und an Dritte geleisteten Vergütung und Aufwandserstattungen.

Die KVG gewährt für die Anteilklasse apano HI Strategie 1 sogenannte Vermittlungsfolgeprovision an Vermittler in wesentlichem Umfang aus der von dem Sondervermögen an sie geleisteten Vergütung.

Verwaltungsvergütungssatz für im Sondervermögen gehaltene Investmentanteile

| ISIN | Fondsname | Nominale Verwaltungsvergütung der Zielfonds in % |

|

|---|---|---|---|

| 1) Ausgabeaufschläge oder Rücknahmeabschläge wurden nicht berechnet. | |||

| DE000A2PB663 | ACATIS QILIN Marc.Pol.Asie.Fo. Inhaber-Anteile B 1) | 1,30 | |

| LU1681038599 | AIS-Amundi NASDAQ-100 Namens-Ant. CDH Cap.EUR o.N. 1) | 0,25 | |

| DE000A2AQYV6 | apo Digital Health Aktien Fon. Inhaber-Anteile I 1) | 0,77 | |

| LU1923361049 | BAKERSTEEL GBL – Electrum Fund Act. au Port. D EUR Acc. oN 1) | 2,10 | |

| LU0530119774 | Comstage ETF Daily Short Bund I 1) | 0,20 | |

| LU0321462870 | db x-t.II-iTraxx Crossover Short Daily UCITS ETF 1) | 0,14 | |

| LU0292106753 | db x-tr.EUR.ST.50 SH.DAILY ETF 1) | 0,30 | |

| LU0322251520 | db x-tr.S&P 500 INV.DLY.ETF Inhaber-Anteile 1C o.N. 1) | 0,30 | |

| LU0292106241 | db x-tr.SHORTDAX DAILY ETF 1) | 0,40 | |

| IE00BM67HM91 | db-x-tr.MSCI W.E.I.U ETF(P.DR) Registered Shares 1C USD o.N. 1) | 0,30 | |

| LU1663906300 | DWS Inv.-Global Agribusiness Inhaber-Anteile USD TFC o.N. 1) | 1,00 | |

| LU0119891520 | FCP OP MEDICAL BioHealth-Trends EUR 1) | 0,86 | |

| DE000A2PF1A7 | G+G ValueInvesting-DLS Inhaber-Anteile S 1) | 1,10 | |

| IE00BDDRF700 | HANetf-HAN-GINS Tech Megatrend Equal Weight EUR Acc. 1) | 0,59 | |

| LU1112771768 | Helium Fd-Helium Selection Actions-Nom. S Cap. EUR o.N. 1) | 1,00 | |

| IE00BF2FNG46 | InvescoMI2 US-T Bond 1-3Y ETF Reg. Shs USD Dis. oN 1) | 0,06 | |

| DE000A0F5UK5 | iSh.ST.Eu.600 Bas.Res.U.ETF DE 1) | 0,45 | |

| DE000A0D8Q07 | iShare.EURO STOXX UCITS ETF DE 1) | 0,19 | |

| DE000A0H08D2 | iShares Nikkei 225 UCITS ETF DE 1) | 0,51 | |

| IE00BYZK4883 | iShares VI-Digitalisation Registered Shares o.N. 1) | 0,40 | |

| IE00B1TXK627 | iShs II-S&P Gl Water UCITS ETF Registered Shares o.N. 1) | 0,65 | |

| IE00B0M63730 | iShs MSCI AC F.East.xJap.U.ETF Registered Shares USD (Dist)oN 1) | 0,74 | |

| IE00B1XNHC34 | iShsII-S&P Gl Clean Ergy UCITS Registered Shares o.N. 1) | 0,65 | |

| IE00BDBRDM35 | iShsIII-Core Gl.Aggr.Bd UC.ETF Registered Shs EUR Acc.hgd o.N 1) | 0,10 | |

| IE00B441G979 | iShsV-MSCI Wrd EUR H.UCITS ETF Reg. Shares EUR-Hedged o.N. 1) | 0,40 | |

| IE00BF0M6N54 | L&G-L&G Ecommerce Logistics Registered Part.Shares o.N. 1) | 0,75 | |

| LI0334507485 | Lumen Vietnam Fund Inhaber-Anteile EUR-R o.N. 1) | 0,20 | |

| LU0428380124 | Man AHL Trend EUR I 1) | 1,50 | |

| IE00BJJNH014 | Man Fds VI-GLG Event Driv.Alt. Reg. Shs IN H EUR Acc. oN 1) | 1,00 | |

| IE00BJBLGK67 | Man Fds VI-GLG Event Driv.Alt. Reg. Shs INF USD Acc. oN 1) | 0,50 | |

| IE00BRJT7K50 | Man Fds.VI-Man AHL TargetRisk I H EUR 1) | 0,75 | |

| LU0623725164 | Man Umbrella-Man Convert.Glob. Bearer Shs MUS I136 EUR o.N. 1) | 0,75 | |

| LU1407890620 | MUL-Ly.Co.US Tr.10+Y(DR)U.ETF) Namens-Anteile Dis.USD o.N 1) | 0,07 | |

| LU1433074173 | NESTOR-Fds-NESTOR Europa Fonds Inhaber-Anteile V o.N. 1) | 1,00 | |

| LU0348927095 | Nordea 1-Climate a.Envir.Eq.FD Actions Nom. BI-EUR o.N. 1) | 0,40 | |

| DE000A2QK464 | OVID Asia Pac.Infras.Equity UI Inhaber-Ant. Anteilskl. I 1) | 1,95 | |

| DE000A2JQLB6 | OVID Infrastructure HY Inco.UI Inhaber-Ant. Anteilskl.T 1) | 0,90 | |

| DE000A2DHTY3 | Perspektive OVID Equ. ESG Fds I 1) | 1,12 | |

| LU0339447483 | Plutos – Multi Chance Fund Inhaber-Anteile R o.N. 1) | 1,69 | |

| IE00B23D9570 | PowerShs FTSE RA.Em.Mark.U.ETF Registered Shares o.N. 1) | 0,49 | |

| LU2185964876 | RB LuxTopic – Flex Cl. B EUR 1) | 2,04 | |

| DE000A2QDRY8 | Sustainable Small.Comp.ESG Fd. Inhaber-Anteile II 1) | 1,24 | |

| FR0010473991 | Sycomore L/S Opportunities FCP Actions au Port.I Cap. o.N. 1) | 0,55 | |

| LU1242508387 | TAMAC Qilin-China Champions. Actions Nom.D EUR (INE) o.N. 1) | 2,00 | |

| DE000A1W1MH5 | Tresides Commodity One Inhaber-Anteile A (a) 1) | 1,50 | |

| IE00BWT3KL42 | UBS(I)ETF-Fc.MSCI USA P.V.U.E. Reg.Shares A Acc.hd to EUR oN 1) | 0,35 | |

| LU1215452928 | UBS-ETF-Fact.MSCI EMU PVU ETF Namens-Anteile (EUR)A dis.o.N. 1) | 0,28 | |

| LU1098509851 | Vates – inprimo Parade Inhaber-Anteile A o.N. 1) | 2,17 | |

| IE00BKLF1R75 | WisdomTree Battery Soluti.U.E. Registered Shares USD Acc.o.N. 1) | 0,40 | |

| IE00BM67HP23 | Xtr.(IE)-MSCI World Consumer Discretionary 1C USD 1) | 0,25 | |

| IE00BM67HN09 | Xtr.(IE)-MSCI Wrld Con.Staples 1C USD 1) | 0,25 | |

| LU2376679564 | Xtr.Har.MSCI Ch.Tech 100 ETF Act. Nom. 1C USD Acc. oN 1) | 0,44 | |

Wesentliche sonstige Erträge und Aufwendungen

| apano HI Strategie 1 | |||

| Sonstige Erträge | |||

| Erträge aus Rückbuchung zu viel gezahlter Performance Fee | EUR | 30.264,52 | |

| Sonstige Aufwendungen | |||

| Kosten für Marktrisikomessungen | EUR | 928,34 | |

Beschreibung, wie die Vergütungen und ggf. sonstige Zuwendungen berechnet wurden

Die HANSAINVEST Hanseatische Investment-GmbH unterliegt den für Kapitalverwaltungsgesellschaften geltenden aufsichtsrechtlichen Vorgaben im Hinblick auf die Gestaltung ihres Vergütungssystems. Die Ausgestaltung des Vergütungssystems hat die Gesellschaft in einer internen Richtlinie über die Vergütungspolitik und Vergütungspraxis geregelt. Ziel ist es, ein Vergütungssystem sicherzustellen, das Fehlanreize zur Eingehung übermäßiger Risiken verhindert. DasVergütungssystem der HANSAINVEST wird unter Einbeziehung des Risikomanagements und der Compliance Beauftragten mindestens jährlich auf seine Angemessenheit und die Einhaltung der rechtlichen Vorgaben überprüft. Eine Erörterung des Vergütungssystems mit dem Aufsichtsrat findet ebenfalls jährlich statt.

Die Vergütung der Mitarbeiter richtet sich grundsätzlich nach dem Manteltarifvertrag für das Versicherungswesen. Je nach Tätigkeit und Verantwortung erfolgt die Vergütung gemäß der entsprechenden Tarifgruppe. Die Ausgestaltung und Vergütungshöhen der Tarifgruppen werden zwischen Arbeitgeber- und Arbeitnehmerverbänden bzw. der Konzernmutter und den Betriebsräten verhandelt, die HANSAINVEST hat hierauf keinen Einfluss. Nur mit wenigen Mitarbeitern inkl. der leitenden Angestellten sind finanzielle Anreizsysteme für variable Vergütungen und Tantiemen vereinbart. Der Anteil der variablen Vergütung darf dabei maximal 30% der Gesamtvergütung ausmachen. Ein Anreiz, ein unverhältnismäßig großes Risiko für die Gesellschaft einzugehen, resultiert aus der variablen Vergütung nicht.

Die Vergütung für die Geschäftsführer der HANSAINVEST erfolgt auf einzelvertraglicher Basis. Sie setzt sich zusammen aus einer monatlichen festen Vergütung und einer jährlichen Tantieme. Die Höhe der Tantieme wird im gesamten Aufsichtsrat erörtert und festgelegt und orientiert sich nicht am Erfolg der einzelnen Fonds.

Derzeit sind nur die Geschäftsführung als Risikoträger der Gesellschaft eingestuft. Die Gesellschaft überprüft die Vergütungssysteme jährlich. Die Vergütungspolitik der HANSAINVEST erfüllt die Anforderungen des § 37 KAGB, als auch die Leitlinien für solide Vergütungspolitiken unter Berücksichtigung der AIFMD (ESMA/2013/232).

Ergebnisse der jährlichen Überprüfung der Vergütungspolitik

Im Rahmen der internen jährlichen Überprüfung der Einhaltung der Vergütungspolitik ergaben sich keine Anhaltspunkte dafür, dass die Ausgestaltung von fixen und / oder variablen Vergütungen sich nicht an den Regelungen der Richtlinie über die Vergütungspolitik und Vergütungspraxis orientieren.

Angaben zu wesentlichen Änderungen der festgelegten Vergütungspolitik

Keine Änderung im Berichtszeitraum

Angaben zur Mitarbeitervergütung

Die Angaben zur Mitarbeitervergütung beziehen sich auf den Zeitraum vom 1. Januar bis 31. Dezember 2021 und betreffen ausschließlich die in diesem Zeitraum bei der Gesellschaft beschäftigen Mitarbeiter.

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten Mitarbeitervergütung (inkl. Geschäftsführer) |

EUR | 19.375.239 | |||||||

| davon feste Vergütung | EUR | 15.834.736 | |||||||

| davon variable Vergütung | EUR | 3.540.503 | |||||||

| Direkt aus dem Fonds gezahlte Vergütungen | EUR | 0 | |||||||

| Zahl der Mitarbeiter der KVG inkl. Geschäftsführer (Durchschnitt) | 263 | ||||||||

| Höhe des gezahlten Carried Interest | EUR | 0 | |||||||

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten Vergütung an Geschäftsleiter (Risktaker) | EUR | 1.273.467 | |||||||

Angaben zur Mitarbeitervergütung im Auslagerungsfall

| Die KVG zahlt keine direkten Vergütungen aus dem Fonds an Mitarbeiter der Auslagerungsunternehmen. | ||||||

| Die Vergütungsdaten der Signal Iduna Asset Management GmbH für das Geschäftsjahr 2021 setzen sich wie folgt zusammen: | ||||||

| Signal Iduna Asset Management GmbH | ||||||

| Portfoliomanager | ||||||

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr des Auslagerungsunternehmens gezahlten Mitarbeitervergütung | EUR | 10.827.355,00 | ||||

| davon feste Vergütung | EUR | 0,00 | ||||

| davon variable Vergütung | EUR | 0,00 | ||||

| Direkt aus dem Fonds gezahlte Vergütungen | EUR | 0,00 | ||||

| Zahl der Mitarbeiter des Auslagerungsunternehmens | 108 | |||||

Hamburg, 22. März 2023

HANSAINVEST

Hanseatische Investment-GmbH

Geschäftsführung

| Dr. Jörg W. Stotz | Ludger Wibbeke |

Vermerk des unabhängigen Abschlussprüfers

An die HANSAINVEST Hanseatische Investment-GmbH, Hamburg

Prüfungsurteil

Wir haben den Jahresbericht des Sondervermögens apano HI Strategie 1 – bestehend aus dem Tätigkeitsbericht für das Geschäftsjahr vom 01. Dezember 2021 bis zum 30. November 2022, der Vermögensübersicht und der Vermögensaufstellung zum 30. November 2022, der Ertrags- und Aufwandsrechnung, der Verwendungsrechnung, der Entwicklungsrechnung für das Geschäftsjahr vom 01. Dezember 2021 bis zum 30. November 2022, sowie der vergleichenden Übersicht über die letzten drei Geschäftsjahre, der Aufstellung der während des Berichtszeitraums abgeschlossenen Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind, und dem Anhang – geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der beigefügte Jahresbericht in allen wesentlichen Belangen den Vorschriften des deutschen Kapitalanlagegesetzbuchs (KAGB) und den einschlägigen europäischen Verordnungen und ermöglicht es unter Beachtung dieser Vorschriften, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen.

Grundlage für das Prüfungsurteil

Wir haben unsere Prüfung des Jahresberichts in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts“ unseres Vermerks weitergehend beschrieben. Wir sind von der HANSAINVEST Hanseatische Investment-GmbH unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zum Jahresbericht zu dienen.

Verantwortung der gesetzlichen Vertreter für den Jahresbericht

Die gesetzlichen Vertreter der HANSAINVEST Hanseatische Investment-GmbH sind verantwortlich für die Aufstellung des Jahresberichts, der den Vorschriften des deutschen KAGB und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht und dafür, dass der Jahresbericht es unter Beachtung dieser Vorschriften ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung des Jahresberichts zu ermöglichen, der frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist.

Bei der Aufstellung des Jahresberichts sind die gesetzlichen Vertreter dafür verantwortlich, Ereignisse, Entscheidungen und Faktoren, welche die weitere Entwicklung des Investmentvermögens wesentlich beeinflussen können, in die Berichterstattung einzubeziehen. Das bedeutet u.a., dass die gesetzlichen Vertreter bei der Aufstellung des Jahresberichts die Fortführung des Sondervermögens durch die HANSAINVEST Hanseatische Investment-GmbH zu beurteilen haben und die Verantwortung haben, Sachverhalte im Zusammenhang mit der Fortführung des Sondervermögens, sofern einschlägig, anzugeben.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresbericht als Ganzes frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zum Jahresbericht beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus Verstößen oder Unrichtigkeiten resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresberichts getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

| • | identifizieren und beurteilen wir die Risiken wesentlicher – beabsichtigter oder unbeabsichtigter – falscher Darstellungen im Jahresbericht, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu dienen. Das Risiko, dass wesentliche falsche Darstellungen nicht aufgedeckt werden, ist bei Verstößen höher als bei Unrichtigkeiten, da Verstöße betrügerisches Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können. | |

| • | gewinnen wir ein Verständnis von dem für die Prüfung des Jahresberichts relevanten internen Kontrollsystem, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieses Systems der HANSAINVEST Hanseatische Investment-GmbH abzugeben. | |

| • | beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern der HANSAINVEST Hanseatische Investment-GmbH bei der Aufstellung des Jahresberichts angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben. | |

| • | ziehen wir Schlussfolgerungen auf der Grundlage erlangter Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fortführung des Sondervermögens durch di e HANSAINVEST Hanseatische Investment-GmbH aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Vermerk auf die dazugehörigen Angaben im Jahresbericht aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Vermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass das Sondervermögen durch die HANSAINVEST Hanseatische Investment-GmbH nicht fortgeführt wird. | |

| • | beurteilen wir die Gesamtdarstellung, den Aufbau und den Inhalt des Jahresberichts, einschließlich der Angaben sowie ob der Jahresbericht die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Jahresbericht es unter Beachtung der Vorschriften des deutschen KAGB und der einschlägigen europäischen Verordnungen ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. | |

Wir erörtern mit den für die Überwachung Verantwortlichen u.a. den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

Hamburg, den 23.03.2023

KPMG AG Wirtschaftsprüfungsgesellschaft

| Werner | Lüning |

| Wirtschaftsprüfer | Wirtschaftsprüfer |

Der Beitrag HANSAINVEST Hanseatische Investment-Gesellschaft mit beschränkter Haftung – Jahresbericht apano HI Strategie 1 DE000A1J9E96 erschien zuerst auf Mehrwert Zeitung.